Bisnis.com, JAKARTA - Calon emiten unikorn PT Bukalapak.com Tbk. (BUKA) mengincar profitabilitas ke depannya untuk memperbaiki kinerja keuangan perseroan.

CEO Bukalapak Rachmat Kaimuddin mengatakan perusahaan mengincar pertumbuhan yang berkualitas dan berkelanjutan. Dia pun ingin menghapus stigma perusahaan teknologi kalau mau tumbuh harus 'bakar' uang lebih banyak.

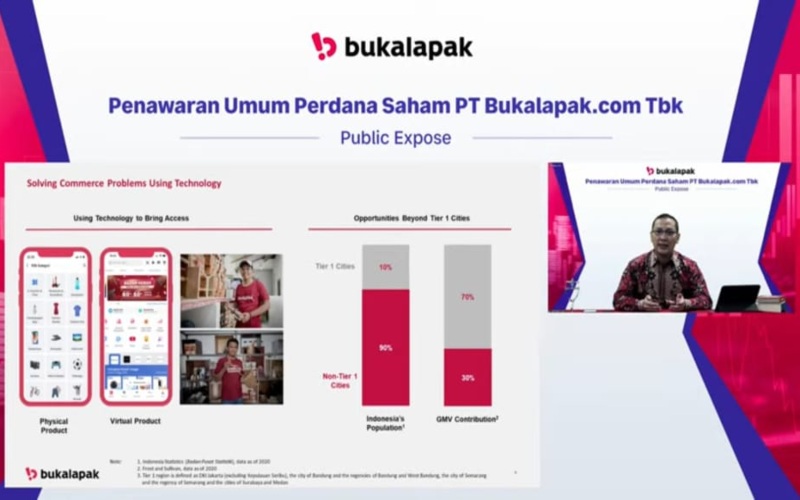

"Kami di Bukalapak berbeda, kami ingin bertumbuh, memperbaiki profitabilitas, sehingga pertumbuhan berkualitas dan berkelanjutan," ujarnya dalam acara paparan publik Penawaran Saham Perdana PT Bukalapak.com Tbk., Jumat (9/7/2021).

Menurut Rachmat, pertumbuhan itu sudah terasa pada periode 2018-2020. Tahun lalu, Bukalapak mencatatkan pendapatan Rp1,35 triliun, naik dari 2019 senilai Rp1,07 triliun, dan 2018 sebesar Rp292 miliar. Pertumbuhan rata-rata tahunan (CAGR) mencapai 115 persen.

Total transaksi di Bukalapak mencapai Rp85,08 trilun, naik dari 2019 sebesar Rp57,39 triliun, dan 2018 sejumlah Rp28,34 triliun.

Dari sisi Ebitda, Bukalapak membukukan -Rp1,67 triliun pada 2020 dibandingkan -Rp2,68 triliun pada 2019 dan -Rp2,22 triliun pada 2018. Rachmat menyampaikan, perbaikan Ebitda sudah mencapai Rp1 triliun tahun lalu.

Baca Juga

"Ebitda sudah membaik 1 triliun lebih, kami berharap tren perbaikan ini berlanjut," katanya.

Mengutip laporan keuangan perseroan, Bukalapak memang masih mencatatkan rugi bersih. Pada 2020, rugi bersih mencapai -Rp1,35 triliun, turun dari tahun sebelumnya -Rp2,79 triliun.

Rugi bersih per saham yang dapat diatribusikan kepada pemegang saham entitas induk -Rp171,48, berkurang dari sebelumnya -Rp365,79.

Sementara itu, dalam prospektusnya, Bukalapak akan melepaskan saham sebanyak-banyaknya 25.765.504.851 saham atau dibulatkan 25,76 miliar saham. Nilai nominal Rp50, yang mewakili sebanyak-banyaknya 25 persen dari modal ditempatkan dan disetor setelah initial public offering (IPO).

Harga penawaran IPO Bukalapak berkisar Rp750-Rp850. Artinya, raksasa e-commerce itu berpotensi meraup dana dari IPO dengan kisaran Rp19,32 triliun-Rp21,9 triliun.

Aksi IPO Bukalapak akan menjadi yang terbesar di BEI. Sebelumnya, rekor tertinggi dipegang PT Adaro Energy Tbk. (ADRO) yang meraih dana IPO senilai Rp12,25 triliun pada 2008 silam.

Bertindak sebagai penjamin pelaksana emisi efek PT Mandiri Sekuritas dan PT Buana Capital Sekuritas. Penjamin emisi efek PT UBS Sekuritas Indonesia dan PT Mirae Asset Sekuritas Indonesia.

Jadwal sementara penawan umum perdana Bukalapak adalah sebagai berikut:

Masa penawaran awal : 9 Juli-19 Juli 2021

Tanggal efektif : 26 Juli 2021

Masa penawaran umum perdana saham : 28 Juli - 30 Juli 2021

Tanggal penjatahan : 3 Agustus 2021

Tanggal distribusi saham secara elektronik : 5 Agustus 2021

Tanggal pengembalian uang pesanan : 5 Agustus 2021

Tanggal pencatatan saham di Bursa Efek Indonesia : 6 Agustus 2021