Bisnis.com, JAKARTA – Awan mendung yang merundung PT Garuda Indonesia (Persero) Tbk. mulai sirna setelah adanya titik terang dari rencana restrukturisasi utang jumbo dan dukungan dana tambahan dari pemerintah.

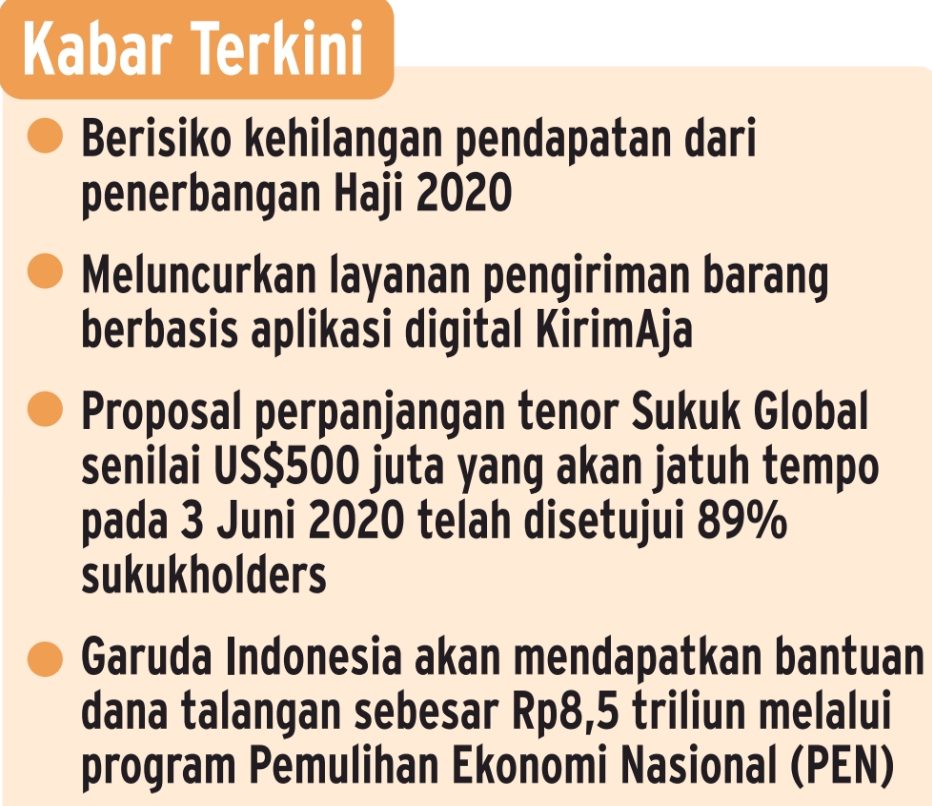

Proposal perpanjangan waktu pelunasan sukuk global senilai US$500 juta yang disampaikan pada 19 Mei 2020, mendapatkan tanggapan positif dari para pemegang surat utang.

Berdasarkan keterbukaan informasi ke Bursa Efek Indonesia (BEI), hingga masa berakhirnya waktu early consent fee pada 1 Juni 2020, suara yang memberikan persetujuan proposal mencapai US$444,98 juta. Jumlah suara ini mewakili 89 persen seluruh pokok sukuk.

“Berdasarkan suara elektronik yang sah menyetujui Proposal sampai dengan tanggal hari ini, Extraordinary Resolutions yang merupakan agenda dari Rapat akan berhasil disetujui,” tulis manajemen Garuda Indonesia, dikutip dari keterbukaan informasi, Selasa (2/6/2020).

Para pemegang sukuk yang telah menyetujui proposal itu akan mendapatakan tambahan early consent fee sebesar 75 bps. Adapun, pemegang sukuk yang memberikan persetujuan setelah 1 Juni 2020 hanya akan mendapatkan consent fee sebesar 50 bps.

Proposal yang diberikan Garuda Indonesia berisi penawaran perpanjangan jangka waktu penulasan Trust Certificates "Garuda Indonesia Global Sukuk Limited" dengan jangka waktu 3 tahun dan Covenant Holiday.

Baca Juga

Proposal perpanjangan waktu pelunasan global sukuk tersebut akan dimintakan persetujuan dalam Rapat Umum Pemegang Sukuk yang akan dilaksanakan di akhir masa grace period pada 10 Juni 2020.

“Berdasarkan suara elekronik yang telah diterima sampai dengan hari ini, persyaratan quorum untuk Rapat akan terpenuhi.”

Dihubungi terpisah, Direktur Utama Garuda Indonesia Irfan Setiaputra menyampaikan bahwa menyatakan perkembangan persetujuan ini menjadi angin segar untuk perusahaan. Hal ini dinilai mengindikasikan kesempatan diterimanya proposal perseroan kian besar.

“Perkembangannya menarik, tampaknya proposal kami diterima [pemegang sukuk] tapi untuk formalnya, kita akan tetap tunggu sampai 10 Juni,” katanya kepada Bisnis, Selasa (2/6/2020).

Dia menyatakan bahwa jika berhasil, proses restrukturisasi utang ini akan berdampak positif terhadap arus kas perusahaan. Pasalnya, perseroan tengah berada dalam fase yang cukup berat lantaran adanya pandemi Covid-19.

Sebelumnya, Direktur Keuangan Garuda Indonesia Fuad Rizal menjelaskan pada April, dampak pandemi Covid-19 telah membuat pendapatan operasional turun 89 persen secara tahunan.

“Pandemi ini juga telah menyebabkan arus kas negatif karena peningkataan tunggakan utang dagang perseroan sebesar 47 persen atau sebesar US$236 juta selama kuartal fiskal pertama 2020,” katanya melalui keterangan resmi, beberapa waktu lalu.

Kinerja keuangan perseroan juga tertekan dengan adanya Penerapan Pernyataan Standar Akuntansi Keuangan (PSAK) 73 yang membuat liabilitas perseroan meningkat US$3,2 miliar. Hal ini juga akan membuat beban bunga meningkat US$124 juta.

Pada periode yang sama perseroan harus mengurangi 83 persen frekuensi penerbangan karena Covid-19. Perseroan juga mengurangi ketersediaan kursi per kilometer sebesar 40 persen sepanjang Januari—April. Adapun, Jumlah penumpang tercatat menurun 45 persen dan faktor muat kursi menurun 15 persen.

“Available Seat per Kilometers [ASK] dikurangi 79 persen dari 1,4 miliar menjadi 289 juta dalam operasi domestik perseroan karena suatu penurunan volume penumpang domestik sekitar 95 persen pada April 2020 dibandingkan April 2019,” katanya.

Penerbangan internasional juga mengalami penurunan sekitar 95 persen pada periode tersebut. Hal ini membuat perseroan mengurangi ASK untuk operasi internasional sebesar 89 persen dan volume kargo internasional hingga 70 persen.

Untuk menghadapi situasi ini, lanjutnya, perseroan telah melakukan berbagai upaya seperti memotong gaji 10 persen—50 persen untuk seluruh karyawan. Belakangan, perseroan juga telah menghentikan sebagian pegawai yang berstatus Perjanjian Kerja Waktu Tertentu (PKWT).

Fuad menyampaikan, program efisiensi ini memberi ruang bagi perusahaan untuk menghemat sekitar US$6 juta. Selain itu, perseroan juga dapat menurunkan biaya tunai mingguan menjadi sekitar US$46 juta.

DANA TALANGAN

Emiten berkode saham GIAA ini juga akan mendapatkan sokongan dana sekitar Rp8,5 triliun dari dukungan pemerintah melalui program Pemulihan Ekonomi Nasional (PEN).

Perseroan akan mendapatkan dana melalui skema investasi nonpermanen pemerintah via Special Mission Vehicle (SMV) Kementerian Keuangan. Dana ini diberikan dalam bentuk dana talangan modal kerja kepada Badan Usaha Milik Negara (BUMN).

.jpg)

Staf Khusus Menteri Badan Usaha Milik Negara (BUMN) Arya Sinulingga menyatakan bahwa dana talangan ini tidak akan diberikan dalam bentuk pinjaman langsung dari pemerintah. Menurutnya, pemerintah akan berperan sebagai penjamin terhadap pinjaman yang ditarik oleh BUMN terkait.

“Dia seperti pinjaman yang diberikan kepada Garuda, dan Garuda lagi mencari siapa yang bisa memberikan dana Rp8,5 triliun tersebut. Jadi, pemerintah fungsinya hanya sebagai penjamin, bukan pemberi dana,” katanya, Selasa (2/6/2020).

Dia menegaskan dengan skema ini maka tidak ada pendanaan langsung yang diberikan oleh pemerintah. Menurutnya, dengan skema ini, dapat dipastikan pula bahwa dukungan dari pemerintah tidak akan digunakan untuk pembayaran utang-utang perseroan.

Arya menambahkan pencarian pinjaman diserahkan kepada Garuda Indonesia. Menurutnya, pemerintah tidak membatasi kriteria tertentu untuk pembiayaan yang dapat dijaminkan oleh pemerintah.

“Yang penting dia pinjam harus dibalikkan. Mau pakai perbankan mau pakai SMI, yang penting dia minjam dan dikembalikan bunganya. Kalau dana talangan itu dananya dikembalikan, pemerintah hanya menjamin,” jelasnya.

Berdasarkan data Kementerian Keuangan yang diperoleh Bisnis, dukungan tambahan BUMN dalam program PEN secara total mencapai Rp125,19 triliun. Dari jumlah tersebut, Rp19,65 triliun di antaranya merupakan dana talangan modal kerja untuk lima BUMN, termasuk Garuda Indonesia.

Namun demikian, Irfan Setiaputra menyampaikan bahwa hingga saat ini pihaknya masih berdiskusi dengan Kementerian Keuangan terkait dana talangan modal kerja tersebut.

Pengamat BUMN dari Universitas Indonesia Toto Pranoto berpendapat Garuda Indonesia memang layak mendapatkan dukungan tambahan dari pemerintah di tengah kondisi saat ini.

Pasalnya, dia menilai Garuda Indonesia berada dalam posisi sulit lantaran adanya pandemi Covid-19 yang membuat permintaan menurun. Kebijakan pembatasan sosial berskala besar (PSBB) juga ikut membuat ruang operasional perseroan kian terbatas.

Dia mengatakan persetujuan para pemegang sukuk serta dukungan dana dari pemerintah memberikan harapan baru bagi Garuda Indonesia. Kini perseroan memiliki kesempatan untuk memperbaiki kinerja operasional dan keuangannya.

“Jadi ini adalah kesempatan Garuda Indonesia untuk menarik nafas dan memperbaiki kinerja operasional dan keuangan, sehinga mudah-mudahan bisa recovery pada tahun-tahun mendatang,” ujarnya kepada Bisnis, Selasa (2/6/2020).

Dia menyampaikan bahwa tambahan modal kerja akan menjadi modal perseroan untuk melalui periode sulit. Namun, dia mewanti-wanti penggunaan dana talangan haruslah untuk modal kerja, bukan untuk membayar utang.

Menurutnya, upaya internal Garuda Indonesia dalam memperbaiki struktur beban sejauh ini juga patut diapresiasi. Meski pahit, pemutusan hubungan kerja (PHK) menurutnya memang perlu dilakukan.

“Ke depan struktur organisasinya bisa lebih ramping lagi karena model bisnis berubah ke arah digitalisasi. Perancangan rute baru pascapandemi juga harus dilakukan, termasuk meningkatkan share angkutan logistik,” jelasnya.

Toto mengharapkan segala upaya penyelamatan BUMN seperti Garuda Indonesia dapat berbuah manis. Hal ini juga diharapkan akan membuat persepsi investor terhadap pemerintah maupun ekonomi Indonesia tetap positif.

Sebaliknya, apabila upaya ini tak mampu menyelamatkan Garuda Indonesia, maka persepsi dan kepercayaan investor bisa berantakan. Opsi-opsi seperti privatisasi lanjutan atau mengundang mitra investor strategis baru akan jadi opsi selanjutnya.