Bisnis.com, JAKARTA – PT Bukalapak.com Tbk. (BUKA) sudah resmi melantai di Bursa Efek Indonesia sebagai pemecah rekor dana penggalangan terbesar.

Namun sebelum resmi melantai di BEI pada Jumat (6/8/2021), terdapat rumor yang mengatakan BUKA akan melaksanakan pencatatan ganda atau dual listing. Pasalnya, BUKA meminta mahar hingga Rp21,9 triliun untuk menjadi perusahaan publik.

Mahar itu luar biasa besar untuk pasar domestik mengingat kondisi Bukalapak yang masih berada di zona merah alias merugi. Adapun PT Adaro Energy Tbk. (ADRO) yang IPO pada 2008 meminta mahar senilai Rp 12,23 triliun telah berada di zona hijau.

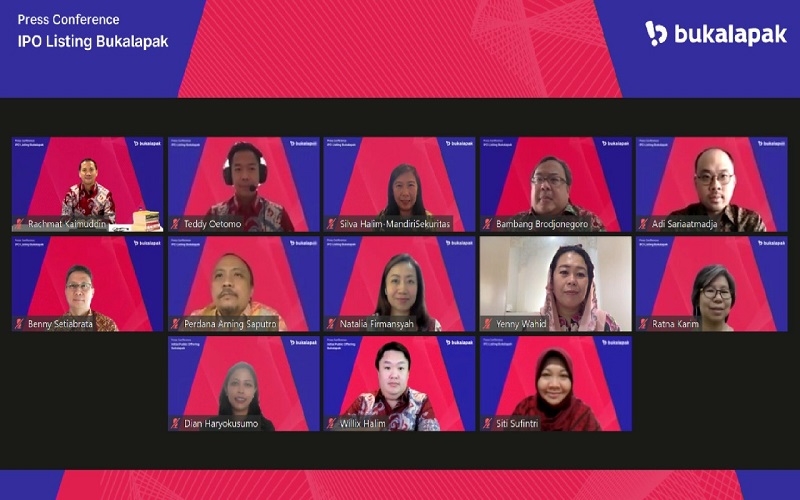

CEO Bukalapak Rachmat Kaimuddin menjelaskan sejak awal perseroan tidak berniat untuk melaksanakan pencatatan di luar negeri. Dia menilai tempat terbaik untuk menjadi perusahaan publik adalah di Indonesia.

“Sederhananya kita ini perusahaan Indonesia banget dan stakeholder juga di sini. Kami pikir pasar modal jarang ada perusahan teknologi apalagi dengan skala sebesar Bukalapak. Jadi kami pikir lokasi tempat listing di Indonesia,” ungkapnya dalam konferensi pers.

Selain itu, meski meminta mahar yang besar, BUKA mendapatkan lebih dari 97.000 pemesan dengan oversubscribed lebih dari 8,7 kali. Maka Sesuai dengan SE OJK No.15/2020 dilakukan penyesuaian alokasi untuk penjatahan terpusat dari 2,5 persen menjadi 5,0 persen.

Baca Juga

Rachmat menambahkan mayoritas investor BUKA mayoritas berasal dari dalam negeri baik itu institusi maupun ritel dan asing.

Managing Director Capital Market Mandiri Sekuritas Silva Halim menambahkan minat investor untuk memiliki saham BUKA sangat besar. Menurutnya investor asing juga cukup banyak yang berebut membeli.

Menurutnya nasabah Mandiri Sekuritas yang mengantre kebanyakan dari generasi 90’an dan setelahnya.

“Hampir 70 persen pemesan saham IPO BUKA di Mandiri Sekuritas adalah nasabah milenial dan Gen-Z, berusia 20-39 tahun,” terangnya dalam siaran resmi Jumat (6/8/2021).

Silvia menambahkan minat investor terhadap saham BUKA termasuk tinggi mengingat potensi pertumbuhan investasi dari saham ini. Apalagi, Bursa Efek Indonesia (BEI) mencatat IPO unicorn Bukalapak sebagai IPO terbesar dalam sejarah BEI dengan penggalangan dana Rp21,9 triliun.