Bisnis.com, JAKARTA — Tertekannya indeks harga saham gabungan (IHSG) dan indeks acuan lainnya selama pandemi ini turut menyeret kinerja reksa dana indeks dan exchange trade fund (ETF).

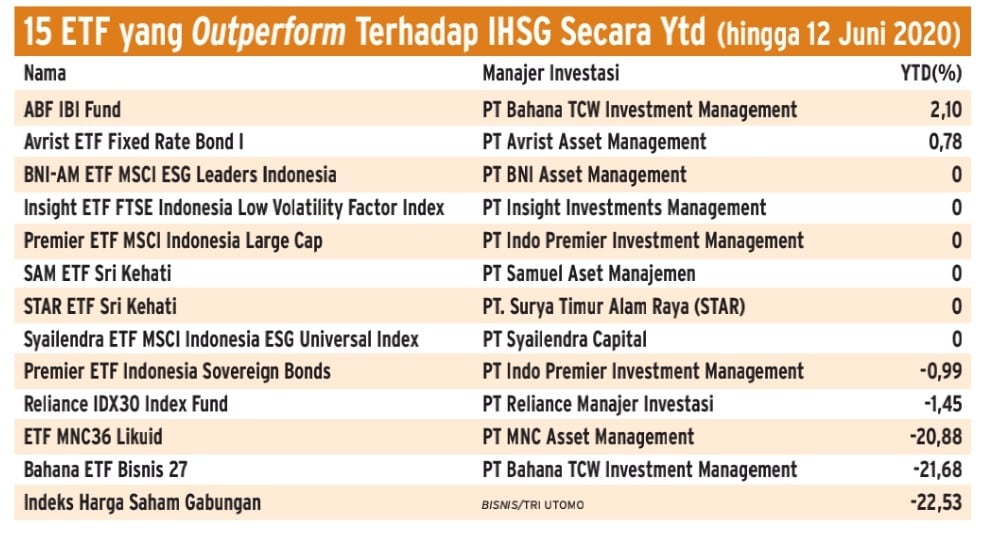

Berdasarkan data Infovesta Utama per 12 Juni 2020, dari 76 produk reksa dana indeks dan ETF, hanya ada dua yang mampu mencatatkan kinerja positif secara year to date (ytd). Adapun keduanya merupakan produk ETF berbasis obligasi.

Produk reksa dana ETF ABF IBI Fund besutan PT Bahana TCW Investment Management mencatatkan kinerja paling tinggi yakni 2,10 persen ytd. Disusul oleh Avrist ETF Fixed Rate Bond I yang dikelola PT Avrist Asset Management dengan return sebesar 0,78 persen.

Untuk yang berbasis indeks, kinerja terbaik adalah di posisi nol persen. Ada enam produk yang memperlihatkan kinerja stagnan atau tak berubah sepanjang tahun berjalan di antaranya BNI-AM ETF MSCI ESG Leaders Indonesia, Insight ETF FTSE Indonesia Low Volatility Factor Index, dan STAR ETF Sri Kehati.

Sementara itu meski mencatatkan kinerja minus, beberapa produk lainnya masih mampu outperform atau lebih baik dibandinkan indeks acuan utama IHSG yang telah terkoreksi 22,52 persen secara ytd (hingga 12 Juni 2020).

Sejumlah produk tersebut adalah Premier ETF Indonesia Sovereign Bonds (-0,99 persen), Reliance IDX30 Index Fund (-1,44 persen), ETF MNC36 Likuid (-20,88 persen), dan Bahana ETF Bisnis 27 (-22,52 persen).

Baca Juga

Adapun secara akumulasi, seluruh produk reksa dana ETF dan reksa dana indeks mencatatkan imbal hasil pada rentang -33,05 persen hingga 2,10 persen ytd.

Head of Research Infovesta Utama mengatakan reksa dana indeks dan ETF memang menarik karena kinerjanya akan seiring dengan indeks acuannya. Sehingga di saat pasar tertekan, kinerjanya pun akan ikut terkoreksi.

Menurutnya, semakin sedikit anggota konstituen suatu indeks, maka akan semakin tajam perbedaan kinerjanya dengan IHSG. Sebaliknya, jika anggota indeksnya cukup ramai, maka kinerjanya tak akan terpaut terlalu jauh dengan IHSG.

“Semakin kecil [jumlah] konstituennya—misalnya di bawah 30—jika IHSG turun indeks tersebut akan lebih jauh turunnya, tapi saat IHSG naik mereka bisa melesat lebih tinggi,” tutur Wawan kepada Bisnis, Senin (15/5/2020).

Di sisi lain, dia melihat minat investor terhadap reksa dana berbasis indeks masih tinggi meskipun imbal hasilnya tengah terkoreksi.

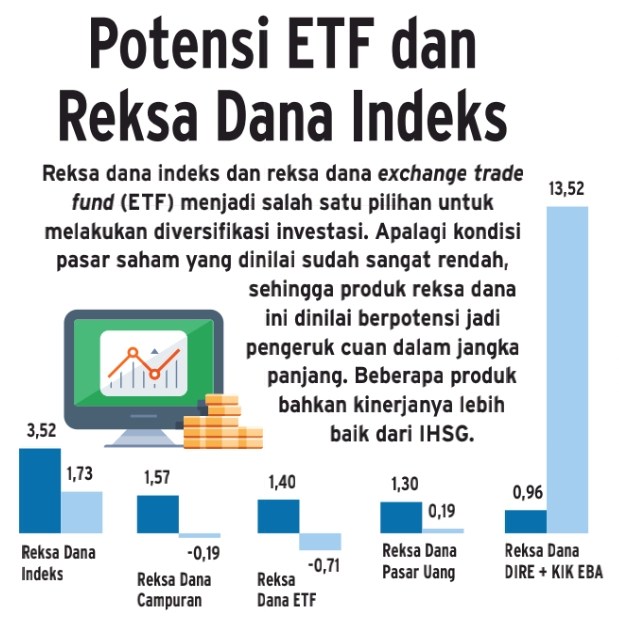

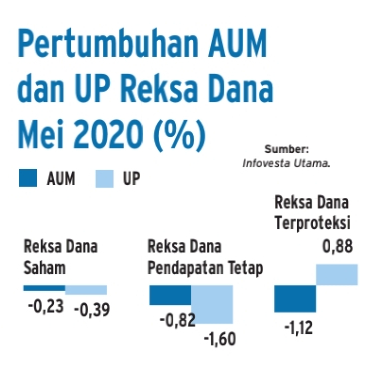

Sebagai gambaran, Infovesta mencatat sepanjang Mei 2020 total dana kelolaan reksa dana indeks tercatat naik 3,54 persen. Begitu pula unit penyertaan reksa dana indeks meningkat 1,73 persen.

Wawan menilai masih ada investor yang melihat bahwa kondisi saat ini sebagai momentum yang tepat untuk masuk ke reksa dana sajam karena valuasinya sudah sangat murah. Adapun, reksa dana berbasis indeks menjadi pilihan karena cenderung lebih aman.

Memilih reksa dana indeks, kata Wawan, dapat menghilangkan atau mengurangi risiko kinerja produk tidak sejalan dengan pasar. Apalagi kebanyakan produk yang ada mengacu pada indeks yang beranggotakan saham blue chip.

“Asumsinya, kalau indeks naik dia [produk reksa dana indeks] akan ikut naik, sedangkan produk reksa dana saham yang konvensional kan tidak tentu karena portofolionya beragam,” jelas Wawan.

Dengan alasan itu pula, Wawan menyarankan investor yang ingin masuk ke saham saat ini untuk memilih reksa dana berbasis indeks saham, terutama untuk investor jangka panjang.

Senada, Equity Fund Manager Avrist Asset Management Billy Nugraha mengatakan ETF dan reksa dana indeks memiliki kelebihan karena terdiversifikasi cukup baik dan cenderung berkorelasi tinggi terhadap indeks acuan.

Dia menyarankan bagi investor yang memiliki rentang waktu investasi jangka menengah—panjang untuk memilih berinvestasi pada perusahaan-perusaahaan yang memiliki kondisi fundamental yang baik dan telah teruji pada berbagai kondisi krisis finansial.

“Sehingga pilihan yang tepat ada pada index fund yang berbasis pada indeks LQ45 dan IDX30,” ujarnya.

Menurutnya, ketika market pulih kedua indeks ini cenderung memiliki performa kenaikan di atas IHSG. Terlebih, secara valuasi, underlying saham-saham yang ada pada kedua indeks acuan tersebut saat ini sudah terbilang murah.

“Bisa diperhatikan ketika level indeks IHSG berkisar 4.300—4.500 untuk bisa masuk bertahap pada produk-produk index fund yang berbasis pada indeks acuan tersebut,” saran Billy.

Direktur Pinnacle Persada Investasma Guntur Putra menuturkan seiring meningkatnya kebutuhan investor akan instrumen investasi yang lebih transparan, khususnya di reksa dana berbasis saham, membuat strategi pasif lebih mendominasi.

Guntur menyatakan di saat-saat seperti ini pemilihan indeks menjadi sangat penting, karena jenis indeks juga semakin beragam dari yang berbasis market kapitalisasi seperti LQ45, IDX30, FTSE Indonesia dan MSCI Indonesia; juga indeks yang tematik seperti sektoral, ESG, dan lainnya.

“Kami melihat reksa dana ETF berbasis indeks FTSE Indonesia menjadi andalan karena dari sisi likuiditas dia berisi saham-saham blue chip dan secara kinerja lebih konsisten dari pada indeks market cap yang lain seperti IDX30, LQ45, dan MSCI Indonesia,” ujarnya.

Dihubungi terpisah, Direktur Panin Asset Management Rudiyanto mengatakan secara konsep, reksa dana indeks dan ETF masih cukup menarik karena menawarkan investasi dengan strategi yang pasif, yakni mengikuti kinerja indeks.

“Sehingga ini bisa jadi diversifikasi strategi reksa dana aktif, yang konvensional. Jadi kalau untuk diversifikasi bisa coba reksa dana indeks,” ujarnya.

Di sisi lain, Rudiyanto menyebut indeks acuan yang ada saat ini masih kurang variatif meski mulai ada pilihan indeks baru. Pasalnya, dia melihat anggota konstituen dari masing-masing indeks tak jauh berbeda.

Adapun untuk saham-saham sektoral, Rudiyanto menyayangkan jumlah saham di Indonesia yang berkapitalisasi besar di masing-masing sektor kurang banyak sehingga turut membatasi pilihan saat membuat indeks acuan.

Di satu sisi, dia menilai kedalaman pasar di Indonesia saat ini masih cenderung kurang, baik dari sisi investor maupun dari sisi perusahaan yang tercatat di bursa. Pun, saham yang ditransaksikan hanya fokus di saham-saham tertentu saja.

“[Emiten] masuk ke bursa tapi saham yang dipegang masyarakat tidak banyak, jadi tidak efektif juga. Belum lagi investor [lebih suka] saham-saham yang sudah terkenal, jadi [transaksi] di saham lain tidak banyak,” tutur Rudiyanto.

Sehingga, tambah dia, likuiditas saham-saham lainnya sangat kurang. Sedangkan di saat yang bersamaan, saat ingin membuat sebuah indeks acuan atau produk berbasis indeks, likuiditas menjadi faktor yang amat dipertimbangkan.

“Tapi ya saya kira ini mulai diupayakan. Bursa juga sudah berusaha, seperti membuat IDX30, IDX80, bikin indeks-indeks yang lebih likuid,” tutupnya.