Bisnis.com, JAKARTA—Obligasi global PT Kawasan Industri Jababeka Tbk (KIJA) kelebihan permintaan hingga 12,4 kali atau mencapai US$700 juta.

Dalam keterangan resmi perseroan yang diterima Bisnis.com, Jumat (19/9) malam, KIJA mengklaim penerbitan surat utang ini diterima dengan baik oleh pasar. Obligasi valas ini bernilai US$190 juta dengan kupon bunga 7,5%, serta bertenor 5 tahun.

Pesanan datang dari 69 akun. Sekitar 80% dialokasikan kepada investor Asia, sedangkan investor AS dan Eropa masing-masing memeroleh 10%. Perseroan menyebutkan 87% disalurkan kepada fund managers, 10% private banks, dan 3% investor lainnya.

Sebanyak 76,4% surat utang yang diterbitkan perseroan pada 2012 ditukar dengan obligasi baru ini, nilainya sekitar US$133,7 juta. Selain itu, KIJA mendapatkan dana kas tambahan sebesar US$56,3 juta. Dana tambahan ini bakal dipakai untuk membayar utang bank dan ekspansi lahan.

“Hal ini menunjukkan pasar global percaya pada kekuatan fundamental perusahaan dan kemampuannya memberikan kinerja yang baik dan meningkat,” tutur Presiden Direktur KIJA Setyono Djuandi Darmono dalam keterangan tertulisnya.

Dalam emisi obligasi global ini, Standard Chartered Bank dan UBS bertindak sebagai joint global coordinators. Adapun Standard Chartered Bank, UBS, dan JP Morgan menjadi joint bookrunners.

Obligasi Global KIJA Oversubscribed 12,4 Kali

Obligasi global PT Kawasan Industri Jababeka Tbk (KIJA) kelebihan permintaan hingga 12,4 kali atau mencapai US$700 juta.

Cek Berita dan Artikel yang lain di Google News dan WA Channel

Penulis : Anissa Margrit

Editor : Rustam Agus

Dapatkan informasi komprehensif di Bisnis.com yang diolah secara mendalam untuk menavigasi bisnis Anda. Silakan login untuk menikmati artikel Bisnis Indonesia Premium.

57 menit yang lalu

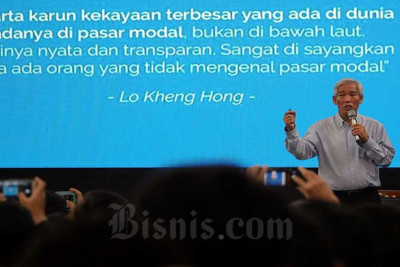

Lo Kheng Hong Eyes Future Moves in BBRI Shares

Artikel Terkait

Berita Lainnya

Berita Terbaru

22 menit yang lalu

Saham WIRG Meroket 77,60% Sebulan

40 menit yang lalu