Bisnis.com, JAKARTA — Penerbitan saham baru tetap menjadi pilihan sejumlah emiten untuk memenuhi kebutuhan pendanaan sebagai tambahan likuiditas di tengah penyebaran pandemi Covid-19.

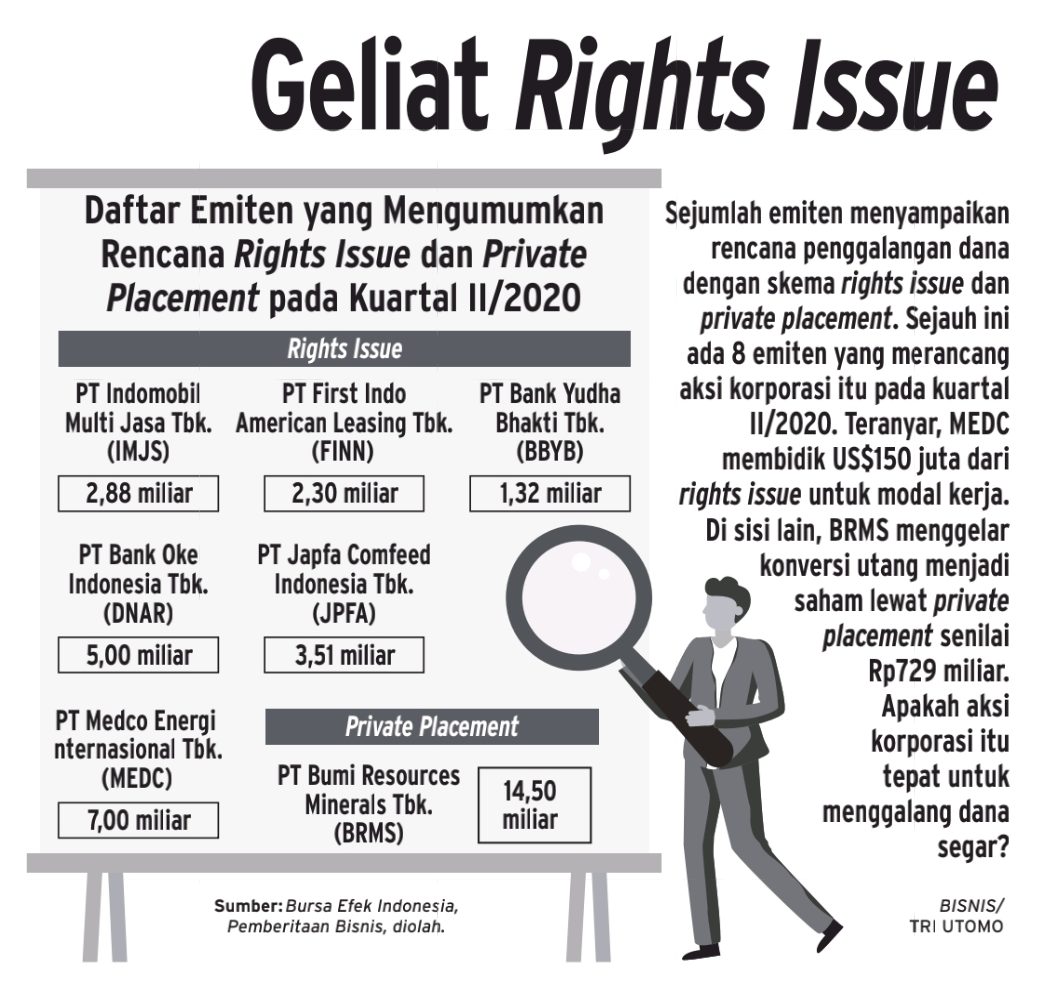

Berdasarkan data yang dihimpun Bisnis, sudah ada enam emiten yang mengumumkan rencananya untuk penerbitan saham baru dengan hak memesan efek terlebih dahulu (HMETD) atau rights issue sepanjang periode berjalan kuartal II/2020.

Teranyar, emiten energi PT Medco Energi Internasional Tbk. (MEDC) mengumumkan rencananya untuk melakukan penambahan modal dengan memberikan HMETD melalui Penawaran Umum Terbatas (PUT) kepada para pemegang saham dengan jumlah sebanyak-banyaknya 7,50 miliar lembar saham. Rencananya, restu pemegang saham akan diminta dalam rapat yang berlangsung pada 25 Juni 2020.

Emiten perunggasan PT Japfa Comfeed Indonesia Tbk. (JPFA) juga berencana melakukan rights issue. Perseroan akan mengeluarkan saham baru Seri A dalam jumlah sebanyak-banyaknya 30 persen dari jumlah saham yang telah ditempatkan dan disetor penuh saat ini atau sebanyak-banyaknya 3,51 miliar lembar.

Tidak hanya skema HMETD, rencana penerbitan saham baru dengan tanpa HMETD atau private placement juga dipilih emiten. PT Bumi Resources Minerals Tbk. berencana menerbitkan 14,5 miliar saham baru dengan harga Rp50.

Data Otoritas Jasa Keuanga (OJK) mencatat empat perusahaan yang melakukan PUT atau rights issue hingga pekan ketiga Mei 2020. Total nilai emisi dari empat perusahaan itu senilai Rp4,41 triliun.

Baca Juga

Direktur CSA Institute Aria Santoso mengatakan emiten sangat memungkinkan mendapat dana segar sebagai tambahan likuiditas melalui rights issue dan private placement. Keputusan aksi korporasi itu menurutnya bisa jadi pilihan terbaik dibandingkan dengan opsi lainnya.

“[Pilihan terbaik] dibandingkan dengan menerbitkan surat hutang atau instrumen lain yang membebani dari sisi pembayaran bunga,” jelasnya kepada Bisnis, dikutip Sabtu (30/5/2020).

Aria menyebut di tengah kondisi saat ini emiten masih berpeluang mendapatkan dana segar dari investor dengan pandangan jangka panjang. Dengan catatan, aksi itu memang ditempuh untuk strategi di masa mendatang serta kebaikan perseroan.

“Opini bahwa langkah ini bisa jadi merupakan jalan pemegang saham untuk masuk tambahan modal dengan mengambil saham baru memang cukup santer. Namun, bagi para investor yang tidak ingin terkena dilusi bisa turut melakukan eksekusi ketika aksi HMETD disepakati,” jelasnya.

Secara terpisah, Vice President Research Artha Sekuritas Frederik Rasali mengatakan ketahanan perseroan menjadi sorotan di tengah kondisi yang penuh ketidakpastian. Hal itu termasuk likuiditas atau kepemilikan cash dari emiten.

Untuk meningkatkan cash, lanjut dia, ada beberapa cara termasuk menerbitkan surat utang, utang dari perbankan, dan penerbitan saham baru. Dengan demikian, tujuan dari penambahan modal yakni untuk meningkatkan resilience dari masing-masing perusahaan.

“Hanya saja untuk pasar, peningkatan modal artinya harus keluar cash atau dana lagi untuk mempertahankan porsi kepemilikanya. Jadi, apabila peningkatan modal, harga per lembar sahamnya jauh di atas harga pasar maka akan menjadi kurang menarik bila pendanaan hanya untuk bertahan dari kondisi yang fluktuatif ini,” paparnya.

Sebaliknya, Frederik menyebut penerbitan saham baru dapat dipertimbangkan apabila dana akan digunakan untuk ekspansi bisnis. Salah satunya untuk akuisisi perusahaan atau investasi di bisnis baru.

Sementara itu, Pengamat Pasar Modal dari Universitas Indonesia Budi Frensidy menilai momentum untuk mengeksekusi rights issue dan private placement saat ini kurang tepat. Dengan demikian, aksi korporasi itu dikhawatirkan akan kurang optimal.

“Ini pilihan sulit tetapi jika mereka haruss melakukannya mungkin karena sedang butuh likuiditas atau dana segar,” tuturnya.

Budi menyebut pilihann lain yang mungkin dapat ditempuh yakni mendapat suntikan dana segar dari investor strategis. Akan tetapi, opsi itu cukup sulit saat ini karena banyak investor yang berminat lebih memilih untuk menahan diri.

Lokasi site Amman Mineral Nusa Tenggara, entitas bisnis Medco Energi Internasional. Istimewa.

Berdasarkan pemberitaan Bisnis sebelumnya, Anthony R. Mathias, Direktur Perencanaan & Keuangan/Direktur Independen Medco Energi Internasional menargetkan dana US$150 juta lewat rights issue. Dana yang dihimpun setelah dikurangi biaya emisi akan digunakan sebagai modal kerja baik bagi perseroan maupun anak usaha perseroan.

Adapun, BRMS menyebut seluruh saham baru yang diterbikan lewat private placement akan diambil oleh salah satu kreditur perseroan, Wexler Capital Pte. Ltd. (Wexler), melalui transaksi konversi hutang menjadi saham. Aksi itu sebagai bagian pelunasan pinjaman sebesar US$52 juta atau sekitar Rp729 milyar.

Direktur dan Relasi Investor Bumi Resources Minerals Herwin W. Hidayat mengatakan bahwa pelaksanaan private placement akan membuat neraca BRMS menunjukkan penurunan hutang dan peningkatan ekuitas. Dengan demikian, rasio utang terhadap ekuitas turun dari 0,21 kali menjadi 0,1 kali setelah transaksi.