Bisnis.com, JAKARTA — Tren besaran nilai emisi penerbitan obligasi korporasi diyakini bakal meningkat di semester II/2020 seiring dengan membaiknya pasar, baik dari sisi cost of fund maupun potensi penyerapan.

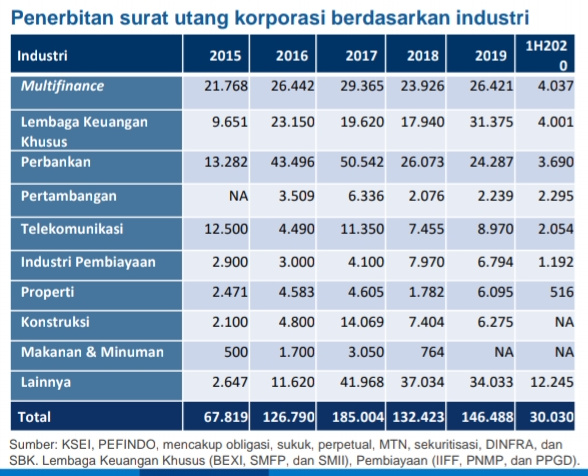

Pada semester I/2020, PT Pemeringkat Efek Indonesia (Pefindo) mencatat realisasi penerbitan baru obligasi senilai Rp30,03 triliun atau turun 42,8 persen dari pencapaian Rp52,5 triliun pada periode yang sama tahun lalu.

Presiden Direktur DBS Vickers Sekuritas Indonesia Hendra Purnama mengatakan sepanjang semester I/2020 penerbitan obligasi korporasi masih terus berjalan, terutama dari sektor yang menerbitkan surat utang secara reguler seperti sektor finansial. Namun, dari sisi nilai penerbitan menurun drastis.

“Size deal-nya turun sekali, sangat signifikan. Itu yang menjadi concern,” katanya kepada Bisnis, Jumat (10/7/2020)

Meskipun demikian, dia optimistis di semester kedua ini nilai emisi surat utang korporasi akan meningkat seiring dengan potensi penyerapan pasar yang lebih baik. Menurutnya, walau investor masih selektif, tapi di awal kuartal II/2020 ini sinyal dari pasar terbilang positif.

“Di semester II ada peningkatan. Walaupun beberapa investor masih selektif, terutama ingin yang ratingnya bagus, jadi kalau misalnya dibikin MTN juga masih investment grade,” tuturnya.

Baca Juga

Adapun dari sisi pihak penerbit obligasi, Hendra menyebut mereka juga cenderung lebih optimistis dalam mempertahankan nilai emisi sesuai rencana sebelum pandemi. Meskpun nilai aslinya baru akan dipastikan setelah proses bookbuilding.

“Dari issuer untuk size mereka masih pengen size sebelum krisis, tapi pas mulai bookbuilding kita baru liat size-nya, baru nanti akan kelihatan,” imbuh Hendra.

Sementara itu, dari sisi mandat Hendra juga menyebut ada peningkatan di semester II ini, meski tak memerinci berapa banyak yang tengah mereka tangani. Adapun untuk sektornya, dia menyebut paling banyak masih berasal dari sektor finansial.

Sumber: Pefindo

Terpisah, Director Investment Banking Bahana Sekuitas Nelwin Aldriansyah menilai penerbitan obligasi korporasi di semester II/2020 memang akan lebih banyak dibandingkan semester sebelumnya.

Dia memaparkan, tahun ini obligasi korporasi yang jatuh tempo sekitar mencapai Rp117 triliun, sementara sampai kuartal I lalu, baru ada penerbitan obligasi korporasi sekitar Rp18 triliun.

“Di kuartal II/2020 karena pandemi Covid-19 dan market yang bearish, tidak banyak emiten yang masuk pasar,” ujar Nelwin.

Sehingga, tambah dia, obligasi korporasi yang jatuh tempo di 2020 ini kemungkinan besar akan didanai ulang dengan penerbitan obligasi baru, yakni di semester II/2020 karena pasar mulai stabil dan cost of fund telah turun.

Adapun untuk Bahana Sekuritas sendiri telah mengantongi 6 mandat obligasi hingga akhir tahun nanti dengan nilai emisi di kisaran Rp500 miliar hingga Rp3 triliun. Sementara untuk emitennya paling banyak berasal dari sektor finansial dan insfrastruktur.

Direktur Investment Banking Capital Market Danareksa Sekuritas Boumedine Sihombing mengatakan pihaknya telah mengantongi setidaknya 10 mandat penerbitan surat utang di paruh kedua tahun ini, dengan target efektif sebelum akhir Agustus 2020.

Dari jumlah tersebut, kata Boumedine, sebagian besar emiten berasal dari kalangan BUMN. Adapun untuk nilai emisinya beragam, dengan size terbesar di kisaran Rp1 triliun hingga Rp4 triliun.

“Kebanyakan issuer adalah BUMN, sektor keuangan. Sekarang perusahaan nonkeuangan [juga] sudah mulai lebih banyak,” ungkapnya.

Dia menuturkan pada semester I/3030 khususnya sekitar bulan Maret hingga April terjadi kenaikan yield yang signifikan di pasar obligasi sehingga banyak rencana penerbitan surat utang yang tertahan.

Namun, jelas Boumedine, jelang Mei kondisi pasar mulai membaik sehingga jumlah kesepakatan untuk penjaminan emisi surat utang juga bertambah dan besaran nilai obligasi yang disepakati juga meningkat secara signifikan.

sumber: Pefindo

PROYEKSI PEFINDO

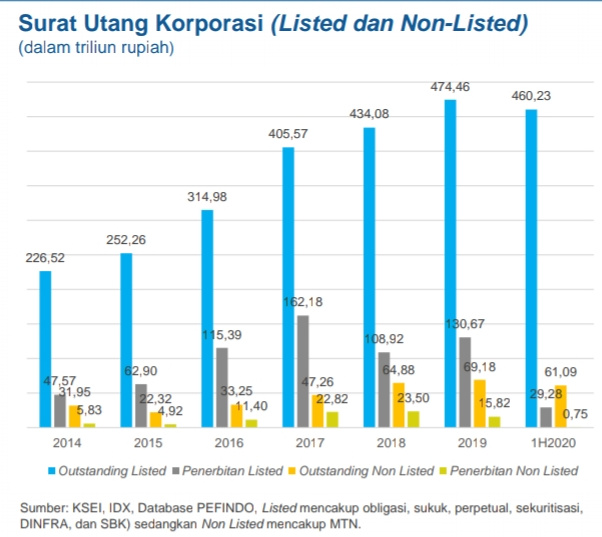

Direktur Utama PT Pemeringkat Efek Indonesia (Pefindo) Salyadi Saputra menyampaikan Pefindo mencatat penerbitan surat utang listed pada periode Januari—Juni 2020 senilai Rp29,28 triliun atau turun 45,08 persen dibandingkan periode yang sama tahun lalu senilai Rp53,32 triliun.

“Hampir setengahnya saja di semester ini. Itu yang menyebabkan outstanding surat utang korporasi itu sedikit turun,” jelas Salyadi dalam konferensi pers virtual, Jumat (10/7/2020).

Kendati jumlah penerbitan berkurang, jumlah emiten outstanding obligasi korporasi justru meningkat menjadi 135 emiten pada semester I/2020 dari 132 emiten pada tahun lalu. Di sisi lain, dari jumlah penerbit terjadi penurunan menjadi 27 emiten dari sebelumnya 59 emiten.

Salyadi menunjukkan bahwa penerbitan surat utang korporasi pada paruh pertama tahun ini untuk pertama kalinya didominasi oleh institusi nonkeuangan dengan porsi 57 persen.

Menurutnya, hal itu terjadi karena kondisi perbankan saat ini masih selektif dalam menyalurkan kredit sehingga tidak membutuhkan likuiditas yang besar. Begitu pula di perusahaan pembiayaan, tingkat penjualan mobil yang turun cukup dalam menyebabkan booking dari perusahaan pembiayaan turun drastis.

Selain kebutuhan pendanaan yang berkurang dari sejumlah perusahaan, penerbitan obligasi pada semester I/2020 yang rendah juga dipicu oleh tingkat suku bunga tinggi, posisi wait and see dari investor, dan kondisi pandemi Covid-19.

Selain itu, volatilitas di pasar juga menyebabkan beberapa emiten harus membayar kupon tinggi ketika merealisasikan penerbitan obligasinya. Hal itu membuat tidak sedikit emiten akhirnya menurunkan size emisi pada semester I/2020.

“Ada juga emiten yang beruntung pada saat momentum lagi turun yield SUN-nya, itu bisa mendapatkan kupon yang lebih baik,” tuturnya.

Pefindo mengeluarkan tiga skenario untuk menggambarkan proyeksi penerbitan obligasi korporasi pada paruh kedua tahun ini.

“Biasanya kami membuat estimasi hanya satu angka, sekarang tidak bisa lagi. Kami buat estimasi tiga angka [pesimistis, moderat, dan optimistis],” katanya.

Untuk skenario pesimistis, Pefindo memperkirakan penerbitan obligasi korporasi pada periode Juli—Desember 2020 bertambah 25 persen dari total mandat yang sudah dikantongi per 30 Juni 2020. Dengan demikian, total emisi obligasi korporasi pada tahun ini bisa mencapai Rp60 triliun—Rp70 triliun.

Skenario moderat, pertambahan emisi pada semester II/2020 diperkirakan sebanyak 50 persen dari total mandat atau terjadi peningkatan yang hampir sama dengan semester I/2020, sehingga total emisi pada tahun ini diperkirakan mencapai Rp80 triliun.

“Ketiga, [skenario] optimis kami harapkan bisa sampai mungkin Rp100 triliun di tahun ini,” tutur Salyadi.

Apabila skenario optimistis terealisasi senilai Rp100 triliun, perolehan tersebut menjadi turun dari realisasi penerbitan pada tahun 2019 yang mencapai Rp146,5 triliun.

Adapun sampai dengan 30 Juni 2020, Pefindo telah menerima mandat emisi oblogasi korporasi senilai Rp74,16 triliun. Dilihat dari sektornya, mandat tersebut didominasi oleh sektor perbankan sebesar 13,48 persen, pembiayaan sebesar 11,87 persen, dan jalan tol sebesar 10,59 persen.

Salyadi mengakui nilai tersebut sulit terealisasi semuanya menjelang akhir tahun mengingat adanya tekanan tak terukur dari penyebaran Covid-19.