Bisnis.com, JAKARTA - Otoritas Jasa Keuangan menilai stabilitas sektor jasa keuangan sampai Maret masih dalam kondisi terjaga dengan intermediasi sektor jasa keuangan masih membukukan kinerja positif dan profil risiko industri jasa keuangan tetap terkendali meski perekonomian tertekan akibat merebaknya virus Corona di banyak negara.

Penyebaran virus corona berkembang dengan pesat di seluruh dunia. Tercatat 199 negara yang masyarakatnya telah terinfeksi virus corona. Berdasarkan data Statistik dari www.worldometers.info per 29 maret 2020, total terdapat 663.037 kasus positif corona dengan 30.851 orang meninggal dan 141.953 orang sembuh. Berbagai Kebijakan telah di ambil oleh berbagai negara dalam mengantisipasi dampak penyebaran virus corona.

.jpg)

OJK senantiasa memantau perkembangan ekonomi global yang sangat dinamis dan berupaya untuk terus memitigasi potensi risiko yang ada terhadap kinerja sektor jasa keuangan domestik. Kondisi perekonomian global diperkirakan akan terkontraksi cukup dalam pada semester 1-2020 dan mulai kembali pulih pada semester 2-2020 seiring dengan wabah virus Corona yang terus meningkat, khususnya di luar Tiongkok. Namun demikian, pulihnya perekonomian global akan sangat bergantung pada berakhirnya wabah virus Corona di tataran global.

Besarnya sentimen negatif terkait penyebaran virus Corona baik secara global maupun perkembangan di Indonesia mempengaruhi kinerja sektor jasa keuangan domestik, khususnya di pasar keuangan, baik pasar saham maupun SBN. Sejak awal Maret 2020 sampai dengan 24 Maret 2020, investor nonresiden tercatat keluar dari pasar saham dan SBN masing-masing sebesar Rp6,11 triliun dan Rp98,28 triliun (data DJPPR: 23 Maret 2020).

Dengan kondisi tersebut, pasar saham melemah signifikan sebesar 27,79% mtd atau 37,49% ytd menjadi 3.937,6, diikuti dengan pelemahan di pasar SBN dengan yield yang rata-rata naik sebesar 118,8 bps mtd atau 95bps ytd. Pelemahan ini disebabkan pada kekhawatiran investor terhadap virus Corona yang akan berdampak pada kinerja emiten di Indonesia.

Sementara itu, kinerja intermediasi lembaga jasa keuangan Februari 2020 bergerak sejalan dengan perkembangan yang terjadi di perekonomian domestik. Kredit perbankan mencatat pertumbuhan positif sebesar 5,93% yoy, ditopang oleh kredit investasi yang tetap tumbuh double digit di level 10,29% yoy. Piutang pembiayaan Perusahaan Pembiayaan meningkat 2,82% yoy.

Di tengah pertumbuhan intermediasi lembaga jasa keuangan, profil risiko masih terjaga dengan rasio NPL gross sebesar 2,79% (NPL net: 1,00%) dan Rasio NPF sebesar 2,66%.

Sampai dengan 24 Maret 2020, penghimpunan dana melalui pasar modal telah mencapai Rp21,55 triliun. Adapun jumlah emiten baru pada tahun ini telah terdapat 13 perusahaan, dengan pipeline penawaran sebanyak 61 emiten dengan total indikasi penawaran sebesar Rp28,8 triliun.

Sementara itu, likuiditas dan permodalan perbankan berada pada level yang memadai. Liquidity coverage ratio dan rasio alat likuid/non-core deposit masing- masing sebesar 212,30% dan 108,12%, jauh di atas threshold masing-masing sebesar 100% dan 50%. Permodalan lembaga jasa keuangan terjaga stabil pada level yang tinggi. Capital Adequacy Ratio perbankan sebesar 22,42%. Sejalan dengan itu, Risk-Based Capital industri asuransi jiwa dan asuransi umum masing-masing sebesar 670% dan 312%, jauh di atas ambang batas ketentuan sebesar 120%.

.jpg)

OJK bersama Pemerintah dan Bank Indonesia mengeluarkan berbagai kebijakan stimulus keuangan untuk memberikan ruang bagi masyarakat dan sektor jasa keuangan yang terdampak secara langsung maupun tidak langsung akibat virus corona (covid-19).

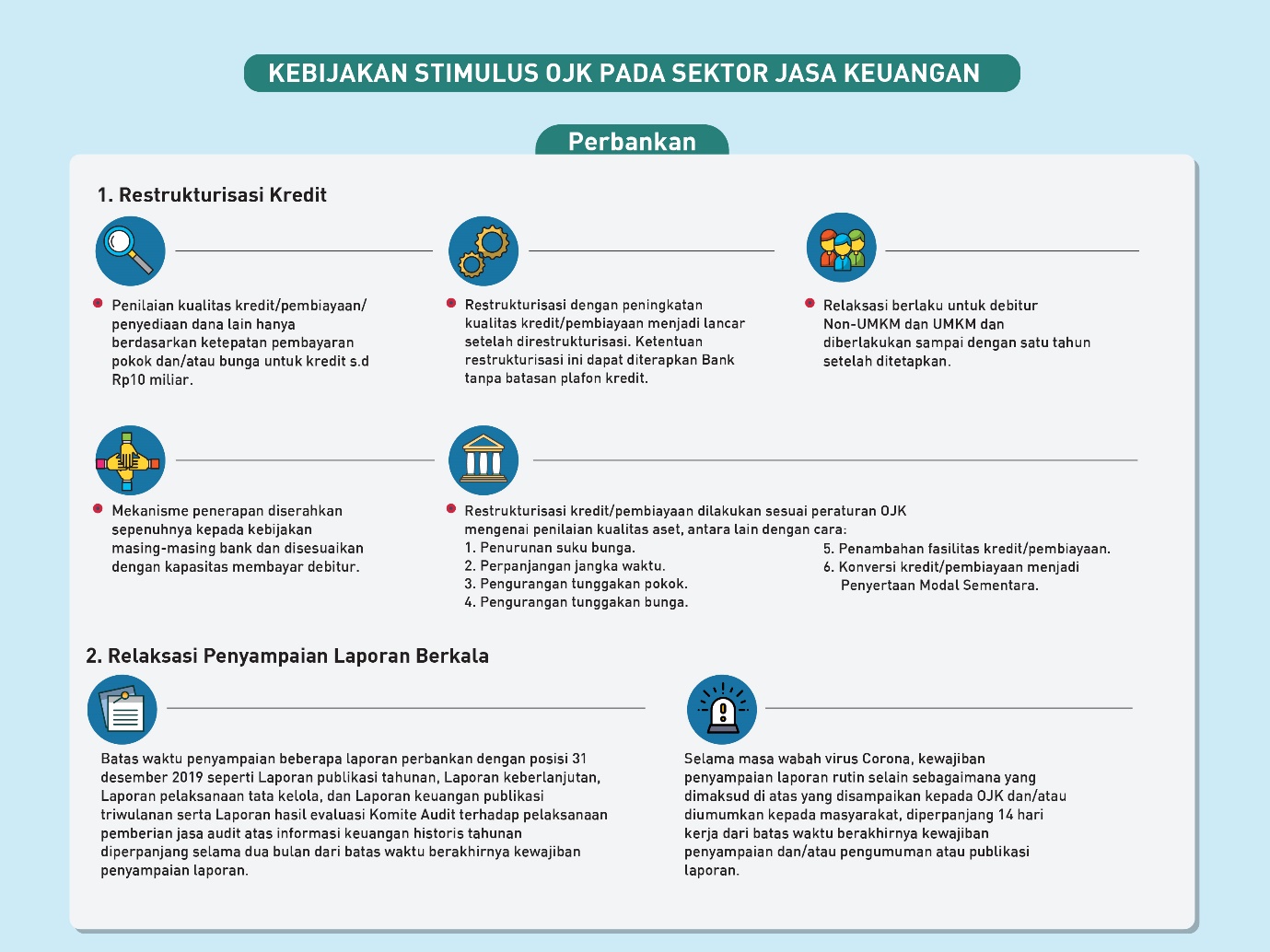

Kebijakan stimulus di sektor perbankan yang sudah berjalan terdiri dari:

- Penilaian kualitas kredit/pembiayaan/penyediaan dana lain hanya berdasarkan ketepatan pembayaran pokok dan/atau bunga untuk kredit s.d Rp10 miliar; dan

- Peningkatan kualitas kredit/pembiayaan menjadi lancar setelah direstrukturisasi. Ketentuan restrukturisasi ini dapat diterapkan Bank tanpa batasan plafon kredit atau jenis debitur (Non-UMKM dan UMKM).

Relaksasi pengaturan ini berlaku sampai dengan satu tahun setelah ditetapkan. Mekanisme penerapan diserahkan sepenuhnya kepada kebijakan masing-masing bank dan disesuaikan dengan kapasitas membayar debitur.

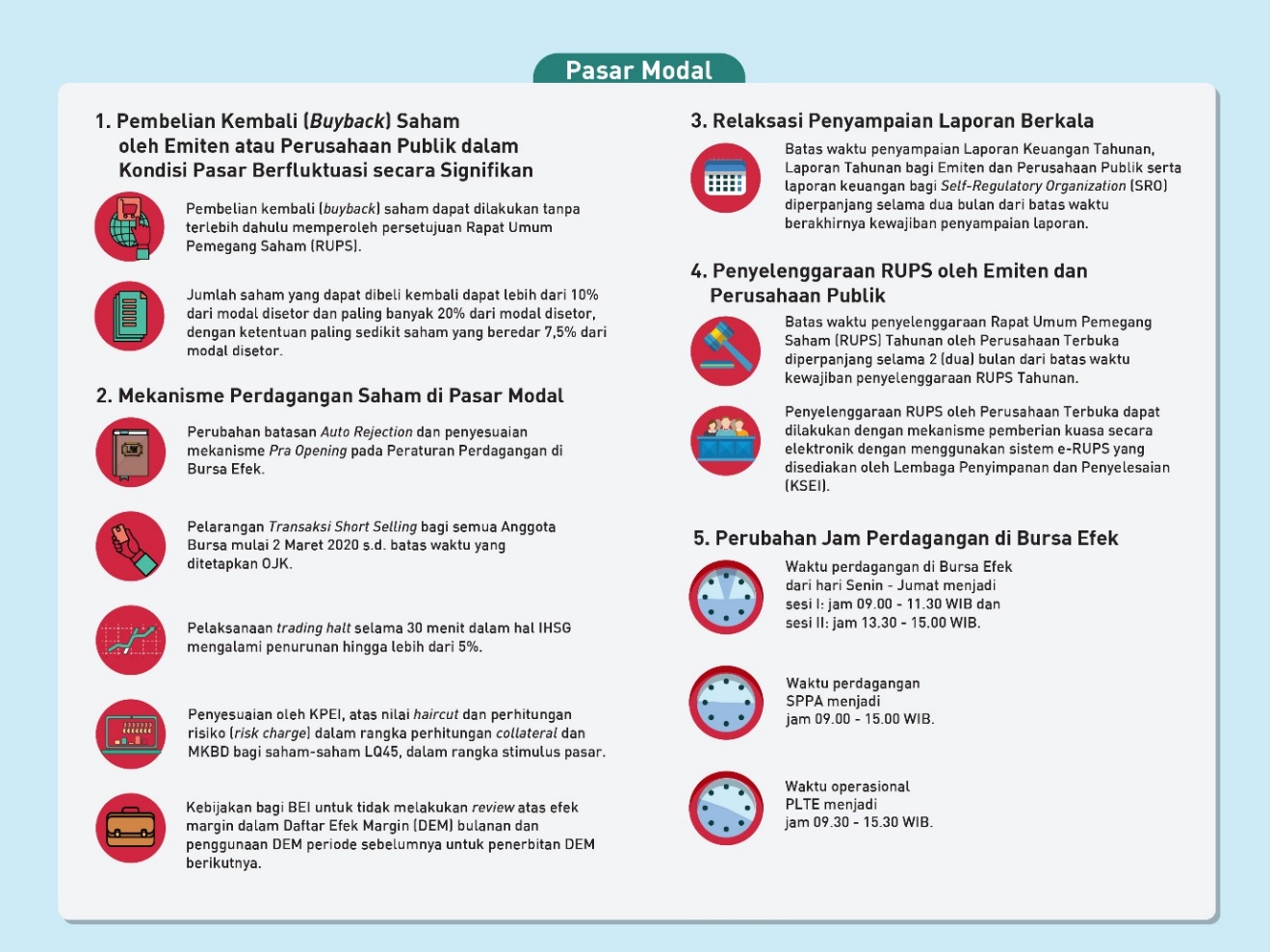

Di sektor pasar modal, untuk meredam volatilitas pasar modal, OJK juga telah mengambil berbagai kebijakan:

- Pelarangan short selling;

- Assymmetric auto rejection;

- Trading halt 30 menit untuk penurunan indeks 5%, dan;

- Buy back saham tanpa melalui RUPS;

- Perpanjangan penggunaan laporan Keuangan untuk IPO dari 6 bulan menjadi 9 bulan.

Selain itu, mempertimbangkan kondisi terkini, OJK juga telah mengeluarkan kebijakan sebagai berikut: relaksasi batas waktu penyampaian laporan keuangan dan penyelenggaraan RUPS, memperkenankan emiten untuk dapat melakukan RUPS melalui sistem elektronik (e-RUPS), relaksasi berlakunya Laporan Keuangan dan Laporan Penilaian di Pasar Modal; relaksasi terkait masa penawaran awal dan penawaran umum.

OJK juga mengeluarkan kebijakan relaksasi nilai haircut untuk perhitungan collateral dan Modal Kerja Bersih Disesuaikan (MKBD), stimulus dan relaksasi kepada industri pengelolaan investasi, penyingkatan jam perdagangan di bursa efek, di penyelenggara pasar alternatif, dan waktu operasional penerima laporan transaksi efek, serta penyesuaian waktu penyelesaian transaksi perdagangan efek.

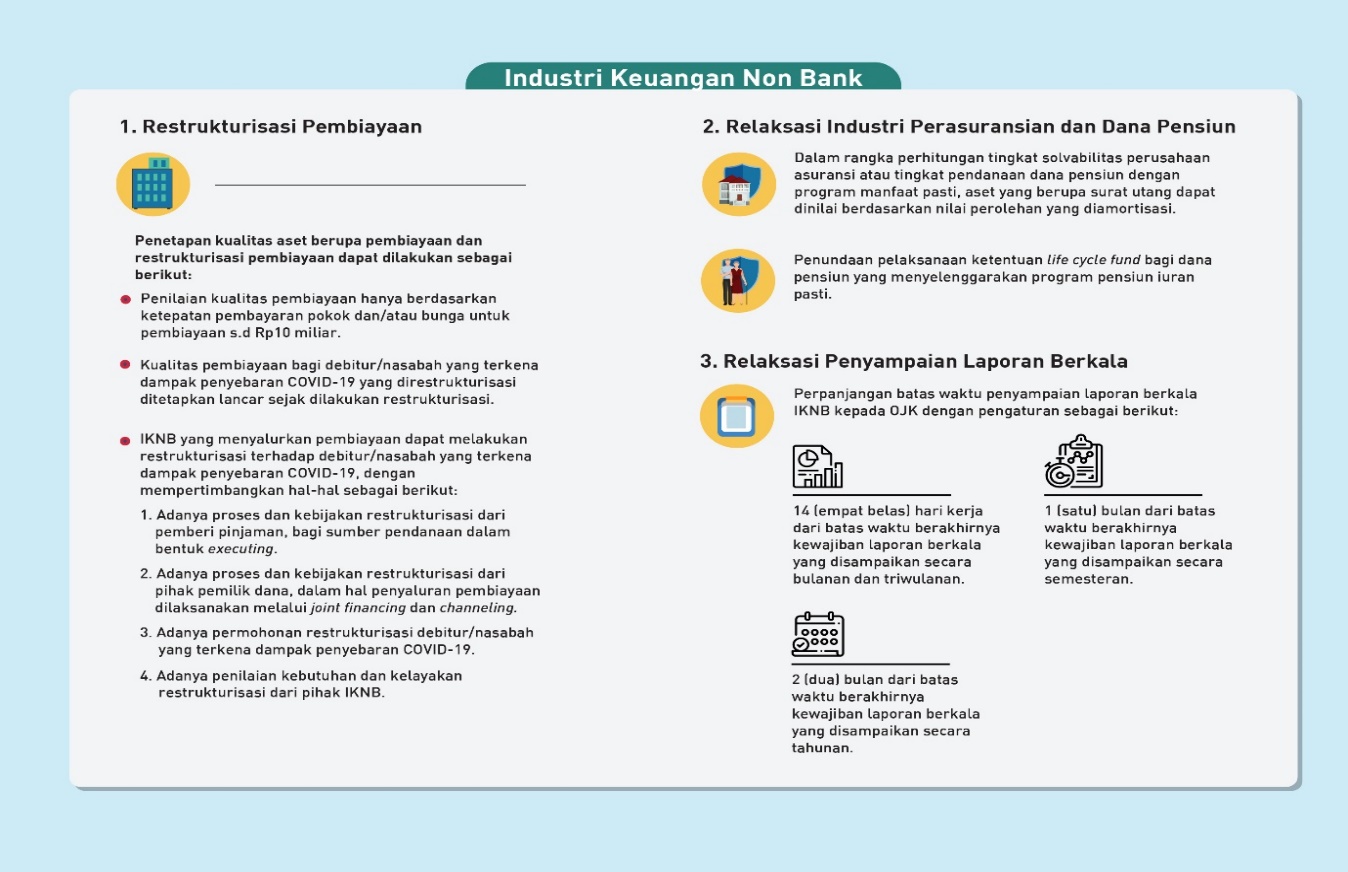

Di sektor IKNB, OJK menyiapkan relaksasi ketentuan antara lain:

- Perpanjangan batas waktu penyampaian laporan berkala IKNB kepada OJK;

- Pelaksanaan penilaian kemampuan dan kepatutan (fit and proper test) pihak utama IKNB dapat dilaksanakan melalui video conference;

- Penetapan kualitas aset pembiayaan dan restrukturisasi pembiayaan, yaitu:

- Penilaian kualitas pembiayaan hanya berdasarkan ketepatan pembayaran pokok dan/atau bunga untuk pembiayaan s.d Rp10 miliar;

- IKNB yang menyalurkan pembiayaan dapat melakukan restrukturisasi terhadap debitur/nasabah yang terkena dampak penyebaran COVID-19, dengan mempertimbangkan hal-hal sebagai berikut:

- Adanya proses dan kebijakan restrukturisasi dari pemberi pinjaman, bagi sumber pendanaan dalam bentuk executing;

- Adanya proses dan kebijakan restrukturisasi dari pihak pemilik dana, dalam hal penyaluran pembiayaan dilaksanakan melalui joint financing dan channeling;

- Adanya permohonan restrukturisasi debitur/nasabah yang terkena dampak penyebaran COVID-19; dan/atau

- Adanya penilaian kebutuhan dan kelayakan restrukturisasi dari pihak IKNB

c. Kualitas pembiayaan bagi debitur/nasabah yang terkena dampak penyebaran COVID-19 yang direstrukturisasi ditetapkan lancar sejak dilakukan restrukturisasi;

- Dalam rangka perhitungan tingkat solvabilitas perusahaan asuransi atau tingkat pendanaan dana pensiun dengan program manfaat pasti, aset yang berupa surat utang dapat dinilai berdasarkan nilai perolehan yang diamortisasi; dan

- Penundaan pelaksanaan ketentuan life cycle fund bagi dana pensiun yang menyelenggarakan program pensiun iuran pasti.

Berbagai kebijakan ini diharapkan bisa membantu upaya Pemerintah dalam memberikan ruang pelonggaran kepada sektor usaha termasuk usaha mikro dan kecil agar diringankan pembayaran kredit atau pembiayaannya serta dimudahkan untuk kembali mendapatkan kredit atau pembiayaan dari perbankan dan perusahaan pembiayaan.