Bisnis.com, JAKARTA — Penggalangan dana di pasar modal melalui penerbitan saham baru dengan Hak Memesan Efek Terlebih Dahulu (HMETD) atau rights issue masih menjadi pilihan bagi emiten untuk menambah likuiditas di tengah kondisi pasar yang menantang tahun ini.

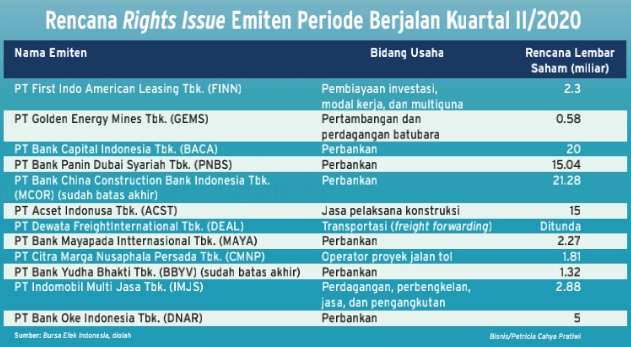

Berdasarkan data Bursa Efek Indonesia pada kuartal II/2020, setidaknya 12 emiten berencana melakukan rights issue. Kendati minat penerbitan saham baru tetap tinggi, dari sisi nilai yang dihimpun terjadi penurunan dibandingkan dengan tahun lalu.

Perinciannya, sebanyak 2 emiten telah mencapai batas akhir perdagangan HMETD, 1 emiten menunda pelaksanaan rights issue, dan sisanya masih dalam proses. Adapun mayoritas dari penerbit rights berasal dari sektor perbankan. (lihat tabel)

Dari sisi nilai, Otoritas Jasa Keuangan (OJK) mencatat per 28 Juli 2020, total nilai Penawaran Umum Terbatas lewat rights issue sejak awal tahun turun 62,89% secara year-on-year (yoy) menjadi Rp9,52 triliun dari 8 penawaran.

Adapun, pada periode Januari—Juli 2019 nilai total penawaran umum terbatas (PUT) tercatat sebesar Rp25,66 triliun dari 12 penawaran.

Secara keseluruhan penggalangan dana di pasar modal sejak awal tahun juga turun 50,42% yoy menjadi Rp54,13 triliun yang berasal dari 73 penawaran umum dibandingkan periode yang sama tahun lalu senilai Rp109,18 triliun dari 94 penawaran umum.

Baca Juga

Ketua Dewan Komisioner OJK Wimboh Santoso berharap penurunan-penurunan yang terjadi belakangan ini bersifat sementara.

Adapun kinerja pasar modal Indonesia masih tertekan akibat pandemi Covid-19. IHSG terpantau melemah 18,61% secara year-to-date ke level 5.127 pada akhir perdagangan Rabu (5/8).

“Harapan kami ekonomi segera tumbuh. Meskipun sudah ada beberapa calon emiten di pipeline, dengan pertumbuhan yang positif tentu dapat mempercepat realisasi emisi baru di pasar modal,” kata Wimboh.

Sejak Februari, lanjut Wimboh, otoritas telah meluncurkan sejumlah relaksasi aturan di pasar modal yang diharapkan bisa mengurangi volatilitas berlebih.

Hal itu pun mulai berdampak terhadap pergerakan indeks harga saham gabungan (IHSG) yang mulai bangkit dari level terendahnya pada Maret 2020 di 3.937.

Ketua Asosiasi Analis Efek Indonesia Edwin Sebayang menyampaikan penurunan nilai rights issue secara total pada periode Januari—Juli 2020 wajar terjadi karena kondisi pasar saham yang belum kondusif.

“Berhubung kondisi sekarang tidak memungkinkan, makanya mereka banyak yang standstill artinya menunda dulu melakukan rights issue. Tidak heran turun dibandingkan periode yang sama tahun lalu,” jelas Edwin kepada Bisnis, Rabu (5/8/2020).

Tak sedikit emiten yang menunda aksi rights issue pada tahun ini dengan pertimbangan kondisi pasar yang menantang, misalnya emiten jasa pengurusan transportasi atau freight forwarding PT Dewata FreightInternational Tbk.

Melalui keterbukaan informasi, emiten bersandi saham DEAL tersebut memutuskan untuk menunda rencana penambahan modal dengan HMETD yang telah disetujui pada 14 Juni 2019.

“Penundaan ini dikarenakan kondisi pasar modal dan harga saham perseroan pada akhir 2019 ayng kurang baik serta dengan mempertimbangkan pandemi Covid-19 yang belum selesai,” tulis Direktur Utama Dewata Freightinternational Nofrisel.

Adapun, rights issue dari DEWA akan menunggu hingga kondisi harga saham perseroan membaik. Penundaan penerbitan rights tersebut pun berdampak terhadap rencana kerja anggaran perseroan pada tahun ini. Walaupun demikian, DEWA menyampaikan komitmennya untuk tetap menjaha kinerja dan mencari sumber pendanaan alternatif.

PEMBELI SIAGA

Namun demikian, Edwin yang juga Kepala Riset MNC Sekuritas menilai rights issue tetap bisa menjadi pilihan emiten untuk menambah modal selain memanfaatkan pinjaman perbankan atau penerbitan obligasi pada tahun ini.

Pasalnya dalam rights issue, emiten bisa menikmati dana (cost) yang lebih murah dengan risiko yang jauh lebih rendah.

Namun demikian, Edwin berpendapat syarat utama untuk kesuksesan rights issue pada tahun ini terletak pada kehadiran standby buyer yang akan menyerap saham baru tersebut.

“Harusnya masih bisa apabila sudah ada standby buyer. Kalau sudah ada, ini bisa dilakukan kapan saja. Kalau mengandalkan market agak susah nanti terserapnya,” tutur Edwin.

Pengunjung berada di dekat papan elektronik yang menampilkan pergerakan Indeks Harga Saham Gabungan (IHSG) di Bursa Efek Indonesia, Jakarta, Jumat (17/7/2020). Bisnis - Eusebio Chrysnamurti

Senada, Presiden Direktur CSA Institute Aria Santoso menilai skema rights issue tetap menjadi pilihan menarik bagi emiten untuk menghimpun dana segar dari investor.

Berbeda dengan opsi penambahan modal lainnya, menerbitkan saham dengan hak memesan efek terlebih dahulu dinilai dapat memperbaiki kondisi likuiditas perusahaan tanpa dikenakan beban bunga.

“Di semester II/2020 penyerapan pasar tentu lebih baik dengan pemulihan bisnis di berbagai bidang,” ujar Aria.

Namun demikian, apabila emiten khawatir aksi rights issue tak berjalan mulus, tentunya pilihan penerbitan obligasi masih bisa menjadi alternatif.

Aria mengingatkan untuk penerbitan obligasi saat ini masih dihadapkan oleh risiko kenaikan beban bunga untuk dapat menarik minat investor.

Vice President Research Artha Sekuritas Frederik Rasali mengatakan penggalangan dana dari publik pada masa pandemi ini cenderung kurang menarik karena investor banyak yang wait and see.

“Atau cenderung pandangannya jangka pendek,” kata Frederik kepada Bisnis, Rabu (5/8/2020).

Namun demikian, Frederik mengatakan penggalangan dana melalui opsi rights issue tentunya didasari oleh alasan masing-masing perusahaan.

Misalnya bagi perusahaan yang memiliki posisi debt to equity ratio (DER) yang sudah tinggi. Dengan melakukan aksi rights issue, nantinya shareholder akan mendapat injeksi dana yang dapat meningkatkan posisi ekuitas perusahaan.

“Sehingga DER turun dan memungkinkan untuk mencari utang lagi yang tujuannya untuk memiliki posisi kas sehingga perusahaan dapat bertahan lebih lama,” ujar Frederik.

Selain itu, opsi rights issue juga bisa diambil ketika ada mitra bisnis baru yang ingin berinvestasi di perusahaan tersebut. Setelah penerbitan righst, bisa saja perusahaan tersebut menjadi mitra operasional dari bisnis si investor di Indonesia.

Adapun, Bursa Efek Indonesia mencatat sudah ada 25 penerbit yang akan menerbitkan 31 obligasi dan sukuk dalam pipeline per 4 Agustus 2020. Direktur Penilaian Perusahaan BEI I Gede Nyoman Yetna Setya mengatakan dalam daftar tersebut terdapat perusahaan yang menerbitkan lebih dari satu emisi obligasi.