Bisnis.com, JAKARTA – Penurunan tingkat imbal hasil (yield) obligasi lokal belum akan terjadi dalam waktu dekat menyusul masih tingginya risiko berinvestasi di Indonesia.

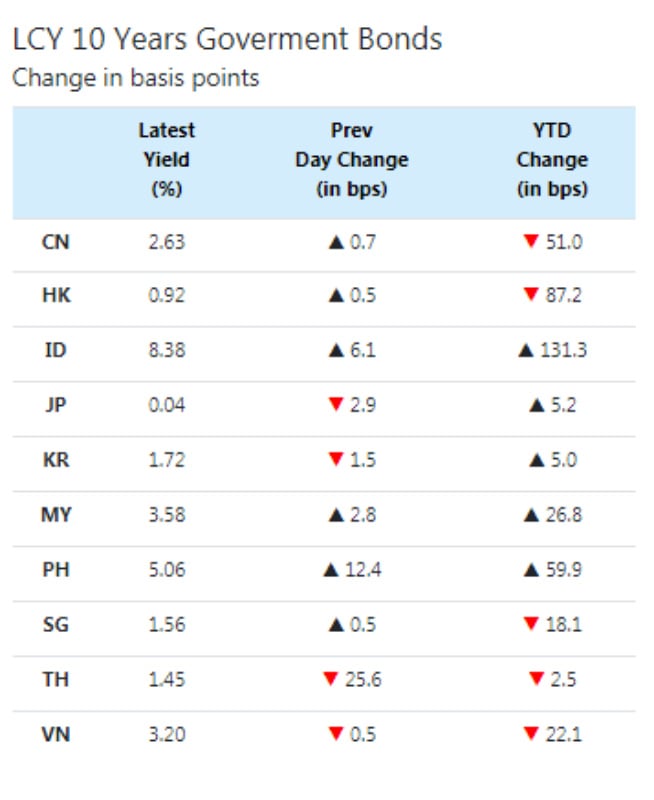

Berdasarkan data dari Asian Bonds Online, pada Rabu (25/3/2020), tingkat imbal hasil obligasi tenor 10 tahun Indonesia berada di angka 8,38 persen atau naik 6,1 basis poin dibandingkan posisi hari sebelumnya.

Sementara itu, indeks obligasi Indonesia, Indonesia Composite Bond Index (ICBI) juga menunjukkan tren penurunan selama sepekan terakhir. Dalam periode 17 Maret 2020 hingga 24 Maret 2020, ICBI mengalami penurunan 4,05 persen atau 11,13 poin.

Baca Juga

Associate Director Fixed Income Anugerah Sekuritas Indonesia Ramdhan Ario Maruto mengatakan, tingkat imbal hasil obligasi di Indonesia kemungkinan belum akan pulih selama beberapa waktu.

Menurutnya, sejumlah insentif dan pelonggaran yang telah diberikan oleh pemerintah dan Bank Indonesia merupakan bentuk insentif untuk memulihkan kepercayaan investor terhadap pasar obligasi. Namun, ia menilai kebijakan-kebijakan itu belum cukup mengurangi tekanan yang masih banyak terjadi di pasar.

“Tekanan tersebut mayoritas didominasi oleh penyebaran virus corona yang menyebabkan banyak investor yang melakukan aksi jual untuk menyelamatkan uangnya,” katanya saat dihubungi pada Rabu (25/3/2020) di Jakarta.

Kepanikan investor tersebut, lanjutnya, tercermin dari menyusutnya kepemilikan asing atas surat berharga negara (SBN) Indonesia. Berdasarkan Data Ditjen Pengelolaan Pembiayaan dan Risiko (DJPPR) Kementerian Keuangan yang dikutip, Rabu (25/3/2020), total nilai kepemilikan asing dalam SBN yang dapat diperdagangkan senilai Rp959,30 triliun per 20 Maret 2020.

Jumlah itu berkurang dari Rp1.061,86 triliun pada 31 Desember 2019 atau membukukan net sell Rp102,56 triliun.

Dari sisi persentase, kepemilikan asing di surat utang negara (SUN) turun dari 45,58 persen pada akhir Desember 2019 menjadi 39,41 persen per 20 Maret 2020. Sementara itu, porsi kepemilikan dalam surat berharga syariah negara (SBSN) naik dari 5,86 persen akhir tahun lalu menjadi 6,92 persen.

Dengan demikian, total porsi kepemilikan asing dalam SBN yang dapat diperdangkan sebesar 34,11 persen per 20 Maret 2020 atau turun dari 38,57 persen akhir 2019.

Ramdhan melanjutkan, capital outflow yang terjadi pada pasar obligasi akhirnya ikut berdampak pada semakin tingginya tekanan jual. Tekanan tersebut pada akhirnya juga ikut membuat tingkat imbal hasil pasar obligasi Indonesia menjadi kurang menarik.

“Pelaku pasar kini melihat risiko investasi di Indonesia kian tinggi dengan belum adanya kejelasan soal virus corona. Akibatnya, mereka lebih memilih untuk wait and see dibanding masuk ke pasar saat ini baik investor asing maupun domestik.” jelasnya.

Sementara itu, Head of Economics Research Pefindo Fikri C. Permana mengatakan prospek imbal hasil dan juga pasar obligasi Indonesia secara umum masih menghadapi downside risk yang cukup besar. Salah satu hal yang akan diperhatikan oleh pelaku pasar adalah kemampuan negara dalam menjaga stabilitas nilai rupiah dan juga likuiditas pasar keuangan.

Fikri menuturkan, koordinasi kebijakan antara pemerintah dan Bank Indonesia perlu dilakukan dengan baik untuk menjaga nilai Rupiah yang belakangan mengalami pelemahan.Salah satu penyebabnya adalah capital outflow yang terjadi pada pasar obligasi Indonesia.

Selain itu, risiko lain yang berpotensi mengganggu tingkat yield obligasi Indonesia adalah defisit baik pada current account deficit ataupun fiscal primary balance. Ia mengatakan, defisit dobel ini akan menurunkan kapasitas APBN dalam membayar utang yang akan berdampak pada penurunan kemampuan APBN mendorong pertumbuhan ekonomi.

Hal tersebut, lanjutnya juga akan berpotensi memunculkan gagal bayar (default) pada surat berharga negara, baik denominasi rupiah ataupun valuta asing. Risiko ini akan semakin melukai prospek dan juga tingkat keamanan berinvestasi di Indonesia.

“Double deficit ini juga akan mengganggu likuiditas negara yang juga ikut mempengaruhi yield dari SBN kita,” tambahnya.

Data Indonesia Composite Bond Index (ICBI)

Tanggal | Nilai ICBI |

17/03/2020 | 274.97 |

18/03/2020 | 273.63 |

19/03/2020 | 268.10 |

20/03/2020 | 267.59 |

21/03/2020 | 267.65 |

22/03/2020 | 267.71 |

23/03/2020 | 265.74 |

24/03/2020 | 263.84 |

Sebelumnya, Gubernur Bank Indonesia Perry Warjiyo merilis sejumlah strategi stimulus moneter untuk mendukung perekonomian ditengah penyebaran virus corona. Beberapa kebijakan tersebut juga terkait dengan pasar SBN.

Di antaranya yakni memperkuat intensitas kebijakan triple intervention untuk menjaga stabilitas nilai tukar Rupiah sesuai dengan fundamental dan mekanisme pasar, baik secara spot, Domestic Non-deliverable Forward (DNDF), maupun pembelian SBN dari pasar sekunder.

Selain itu, Bank Indoneisa juga memperpanjang tenor Repo SBN hingga 12 bulan dan menyediakan lelang setiap hari untuk memperkuat pelonggaran likuiditas rupiah perbankan, yang berlaku efektif sejak 20 Maret 2020 lalu.