Bisnis.com, JAKARTA—Nilai penerbitan surat utang korporasi oleh badan usaha milik negara (BUMN) berikut entitas anak dan cucunya menurun sepanjang 2020.

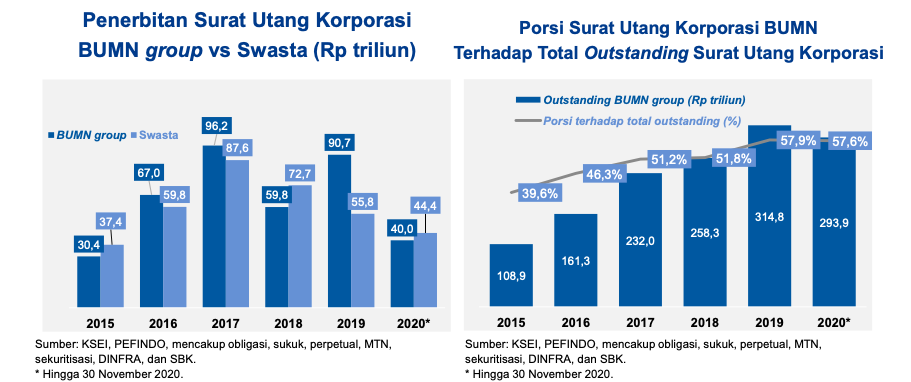

Berdasarkan data PT Pemeringkat Efek Indonesia (Pefindo) per 30 November 2020, nilai penerbitan grup BUMN sepanjang tahun berjalan hanya mencapai Rp40 triliun. Realisasi ini turun lebih dari 50 persen dibandingkan periode yang sama tahun lalu yakni Rp84,1 triliun.

Total nilai emisi sepanjang tahun ini juga merupakan yang terendah dalam 5 tahun terakhir. Tercatat, sepanjang tahun 2019 nilai penerbitan surat utang korporasi pelat merah mencapai Rp90,7 triliun.

Kemudian sepanjang 2018 mencapai Rp59,8 triliun, 2017 paling tinggi yakni Rp96,2 triliun, dan 2016 mencapai Rp67 triliun.

Adapun, jika dibandingkan dengan penerbitan surat utang oleh perusahaan swasta atau non-BUMN, tahun ini nilai penerbitan BUMN juga lebih kecil. Nilai penerbitan grup swasta hingga 30 November 2020 mencapai Rp44,4 triliun.

Sementara tahun lalu, secara tahun penuh penerbitan surat utang korporasi swasta sebesar Rp55,8 triliun, jauh di bawah penerbitan surat utang grup BUMN yang mencapai Rp90,7 triliun.

Baca Juga

Nilai penerbitan surat utang korporasi yang menurun tahun ini turut memperkecil porti surat utang grup BUMN terhadap outstanding surat utang korporasi nasional.

Pefindo mencatat, porsi surat utang korporasi grup BUMN terhadap total outstanding surat utang korporasi nasional per 30 November 2020 adalah 57,6 persen, sedangkan tahun lalu masih sekitar 57,9 persen.

Di sisa tahun ini, Pefindo sendiri masih mengantongi 20 mandat penerbitan surat utang korporasi senilai Rp23,21 triliun. Jumlah tersebut mengacu pada data Pefindo per 30 November 2020.

Lebih dari separuh mandat berbentuk penawaran umum berkelanjutan (PUB) dengan rencana emisi senilai Rp12,48 triliun.

Kemudian diikuti medium term notes (MTN) Rp3,42 triliun, obligasi Rp2,15 triliun, dan sekuritisasi Rp2 triliun. Lalu ada PUB Baru dengan rencana emisi Rp1,5 triliun, surat utang jangka panjang dengan rencana emisi Rp650 miliar, sukuk senilai Rp500 miliar, dan surat berharga perpetual Rp500 miliar.

Jika dilihat berdasarkan institusi, 8 dari 20 perusahaan yang akan merilis obligasi korporasi tersebut merupakan badan usaha milik negara (BUMN), sedangkan 12 sisanya non-BUMN.

Adapun, total nilai rencana emisi kedelapan perusahaan BUMN tersebut Rp12,18 triliun dari total rencana emisi Rp23,21 T dan sisa Rp10,03 triliun merupakan akumulasi nilai rencana emisi 12 perusahaan non-BUMN.