Bisnis.com, JAKARTA -- Artajasa Pembayaran Elektronis (Artajasa) bersiap melantai di Bursa Efek Indonesia pada 29 Maret ini. Menurut Mirae Asset Sekuritas Indonesia ada tiga hal yang menjadi pertimbangan bagi investor untuk memilih saham yang akan ditawarkan ke publik mulai 23 Maret ini.

Analis Mirae Asset Sekuritas Indonesia, Nur Marini menjelaskan Artajasa Pembayaran Elektronis (Artajasa), didirikan pada tahun 2000, merupakan salah satu perusahaan dalam layanan transaksi elektronik. Di antara layanan utamanya adalah "ATM Bersama".

Menurut data perusahaan, pada tanggal 30 September 2017, jaringan ATM Bersama memiliki 88 anggota dengan lebih dari 100 juta pemegang kartu dan sekitar 77.000 layanan terminal ATM.

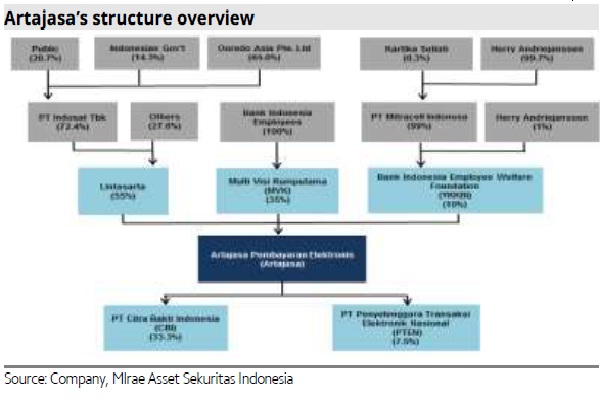

ATM Bersama adalah jaringan ATM pertama di Indonesia yang dibangun pada tahun 1990 oleh Aplikanusa Lintasarta (Lintasarta), anak perusahaan Indosat Ooredoo (ISAT holding 72,4%), yang memiliki 55% saham Artajasa. Setelah IPO, kepemilikan Indosat secara tidak langsung ini akan berkurang menjadi 39,8%.

Nur Marini mengungkapkan Artajasa memiliki strategi bisnis, salah satunya adalah untuk secara aktif menambahkan anggota bank dan institusi selain bank, baik di tingkat domestik maupun internasional ke jaringan ATM Bersama, yang menargetkan perolehan bank dan perusahaan menengah dan kecil yang mengelola dana, seperti koperasi dan perusahaan pembiayaan teknologi.

"Kami yakin industri sistem pembayaran di Indonesia memiliki banyak penawaran yang didukung oleh, 1) rendahnya penetrasi perbankan dan layanan keuangan, 2) inisiatif pemerintah untuk mendorong pertumbuhan transaksi non tunai, dan 3) pertumbuhan dari e-commerce," jelasnya dalam riset yang diterima Bisnis.com, Senin (12/3/2017).

Artajasa berencana menawarkan 437 juta saham dengan dana hasil IPO ditargetkan sekitar Rp371,5 miliar-Rp546,3 miliar. Kisaran harga saham ini pada 2018 diperkirakan meningkat dengan P/E akan di kisaran 9,4 kali--14,6 kali.

Dana tersebut, sebesar 60% akan digunakan untuk meningkatkan kemampuan dan kualitas layanan melalui pembelian peralatan teknologi informasi, dan 40% memperkuat modal kerja dan mendukung kegiatan operasional perusahaan.

Adapun jadwalnya, untuk periode bookbuilding pada 1-14 Maret, periode penawaran umum pada 23-26 Maret, dan pencatatan (listing) di BEI pada 29 Maret.