Bisnis.com, JAKARTA--Untuk mendukung pembangunan dan pengembangan bandara, PT Angkasa Pura I tengah siap merilis emisi surat utang sekitar Rp3 triliun--Rp4 triliun pada semester II/2017.

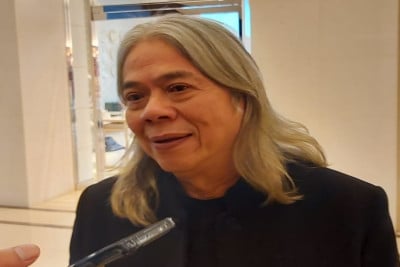

Direktur Keuangan dan TI Angkasa Pura I Novrihandri mengungkapkan emisi yang akan dirilis tahun depan itu untuk memenuhi pengembangan dan pembangunan bandar udara. Dia mengatakan persero tengah mengoptimalkan pencarian sumber dana eksternal dari penerbitan obligasi sukuk serta pinjaman dari lembaga keuangan bank dan non bank.

"Kami masih akan menerbitkan obligasi hingga 2020," ungkapnya di Jakarta, Senin (28/11/2016).

Sejak 2016 sampai 2020, perusahaan berencana menerbitkan obligasi sebesar Rp14,5 triliun. Pekan silam, Angkasa Pura I telah menerbitkan surat utang senilai Rp3 triliun dengan komposisi Rp2,5 triliun obligasi dan Rp500 miliar sukuk ijarah.

Surat utang senilai Rp3 triliun yang diterbitkan oleh Angkasa Pura I memperoleh respon yakni positif di pasar sehingga oversubcribed. Dia mengungkapkan permintaan di pasar untuk obligasi mencapai Rp2,7 triliun dan sukuk ijarah Rp540 miliar.

Kelebihan permintaan itu, katanya, menjadi peluang bagus untuk mencari pendanaan pada tahun berikutnya untuk pengembangan bandara udara. Adapun kupon obligasi dan sukuk persero dengan peringkat AAA dari Pefindo berkisar 8,1%--8,55%.

Selain penerbitan surat utang, Angkasa Pura I ini juga memiliki platfon pinjaman ke perbankan senilai Rp4 triliun. Adapun nilai pinjaman yang telah ditarik sudah Rp2,47 triliun.

Novrihandri menilai pinjaman perbankan swasta dan bank plat merah memberikan ruang yang leluasa kepada perseroan dengan panjang kredit hingga 15 tahun dan grace period (masa tenggang untuk tidak membayar angsuran) hingga 5 tahun.

Direktur Utama Angkasa Pura I Danang S. Baskoro menuliskan dalam keterangan resmi, pendanaan eksternal akan digunakan untuk pembangunan dan pengembangan bandara mendesak, sebab sudah mengalami lack of capacity.

Adapun lima bandara yang sedang dalam proses pembangunan dan pengembangan Angkasa Pura I dengan total Rp25 triliun yakni Bandara Ahmad Yani Semarang membutuhkan nilai investasi senilai Rp2,1 triliun, dengan target beroperasi 2018, Bandara Syamsudin Noor Banjarmasin membutuhkan investasi Rp2,3 triliun, target beroperasi 2019.

Selain dua bandara itu, ada juga Bandara Baru Yogjakarta senilai Rp9,3 triliun, target rampung 2020, Terminal 3 Bandara Juanda Surabaya membutuhkan investasi senilai Rp9,1 triliun, rampung pada 2020 dan Bandara Hasanuddin Makassar senilai Rp3,36 triliun, ditargetkan beroperasi pada 2020.

Adapun alokasi belanja modal (capital expenditure) pada tahun depan senilai Rp8,2 triliun. Belanja modal persero akan difokuskan pada tiga bandara yakni Semarang, Banjarmasin dan Kulon Progo, Yogyakarta.

Danang menambahkan pembangunan dan pengembangan bandara dilakukan untuk peningkatan kualitas layanan (level of service), kepuasan pengguna jasa bandara (costumer satisfaction index/CSI) serta mengimbangi laju pertumbuhan penumpang pesawat udara yang pada akhirnya meningkatkan kinerja operasional dan finansial perusahaan.

-19-ant-01tol.jpg?w=300&h=221)