Bisnis.com, JAKARTA--PT Greenwood Sejahtera Tbk. (GWSA) menawarkan kupon bunga obligasi penawaran umum berkelanjutan I tahap I dengan nilai Rp500 miliar pada level 13%-14,25%.

Direktur Keuangan Greenwood Sejahtera Bambang Dwi Yanto mengatakan PUB tersebut merupakan bagian dari PUB I senilai total Rp1,5 triliun. Rencananya, dana hasil PUB I tahap I tersebut akan digunakan untuk ekspansi pada 2015 mendatang.

"Pemilihan besaran kupon obligasi ini sudah disesuaikan dengan tingkat rating, performa dan kapasitas perseroan sendiri," katanya, Kamis (18/12/2014).

Dia mengaku tidak khawatir dengan besaran bunga obligasi yang dipatok. Pasalnya, perseroan telah menghitung sisi risiko yang akan diambil pada saat pembayaran surat utang tersebut.

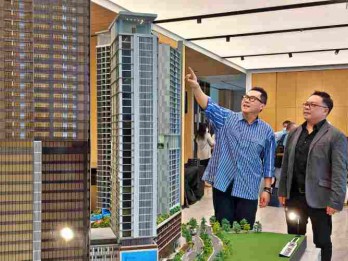

Dana hasil PUB I/2014 ini akan digunakan untuk membiayai kegiatan konstruksi dan operasional TCC Batavia Tower II sebesar Rp150 miliar. Kemudian sebesar Rp350 miliar akan digunakan untuk pengembangan proyek dan industri properti milik GWSA.

PUB I tahap I tersebut memiliki jangka waktu 5 tahun hingga Januari 2020. Masa penawaran akan digelar pada 17,18,19, dan 20 Desember 2014 dengan pernyataan efektif pada 30 Desember 2014.

Perseroan menunjuk PT Samuel Sekuritas Indonesia sebagai penjamin pelaksana emisi dan PT Bank CIMB Niaga Tbk sebagai wali amanat dalam hajatan tersebut.