Bisnis.com, JAKARTA - Saham emiten pengembang metaverse PT WIR Asia Tbk. (WIRG) melesat menyentuh auto reject atas (ARA) di hari perdana pencatatan saham di Bursa Efek Indonesia (BEI). Saham WIRG naik 34,52 persen ke level Rp226 pukul 09.03 WIB, Senin (4/4/2022).

Sebagaimana diketahui, WIR Group melepas 2,33 miliar saham baru atau 20 persen dari modal ditempatkan dan disetor penuh setelah IPO serta 233,7 juta saham tambahan karena terjadi kelebihan pemesanan pada penjatahan terpusat. Harga saham perdana ditetapkan Rp168 per saham sehingga total dana yang diperoleh mencapai Rp431,9 miliar.

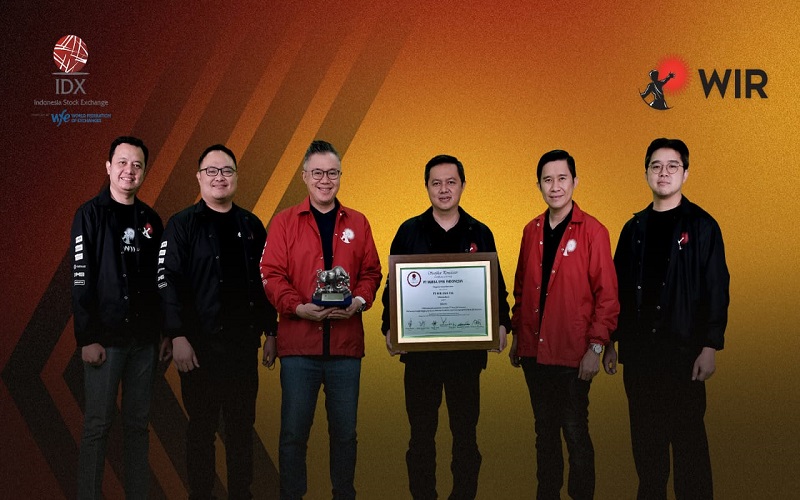

Direktur Utama WIR Group Michel Budi Wirjatmo mengatakan, tingginya minat terhadap saham perdana WIR Group yang tercermin dari banyaknya pemesanan yang diterima, menunjukkan kepercayaan pasar terhadap fundamental dan prospek perusahaan.

"Seluruh dana dari IPO dan hasil pelaksanaan waran akan digunakan untuk belanja modal, modal kerja, serta pengembangan usaha perseroan dan/atau perusahaan anak, khususnya dalam mengembangkan teknologi yang berbasis pada Augmented Reality (AR), Virtual Reality (VR) dan Artificial Intelligence (AI)," tutur Michel, Senin (4/4/2022).

Dia melanjutkan, dengan keahlian dan pengalaman WIR Group memberikan solusi bagi klien-klien di dalam maupun di luar negeri, pihaknya optimistis bisa terus memberikan nilai tambah bagi pemegang saham dan berkontribusi dalam pengembangan ekonomi digital di Indonesia.

Secara rinci, sekitar 80,59 persen dana IPO akan digunakan oleh perusahaan anak, yaitu PT ARE Teknologi Kreasi (ATK), PT Tiga Akar Mimpi (TAM), dan PT Vatar Media Raya (VMR), untuk belanja modal dan modal kerja.

Baca Juga

Sekitar 7,40 persen akan digunakan oleh perseroan untuk belanja modal. Kemudian, sekitar 6,72 persen akan digunakan oleh perseroan untuk modal kerja, dan sisanya akan digunakan untuk pengembangan usaha dan/atau ekspansi melalui kemitraan strategis dengan perseroan dan/atau perusahaan anak.

Adapun perseroan juga mengadakan Program Alokasi Saham Pegawai (Employee Stock Allocation atau ESA), dengan jumlah sebanyak 1,02 persen dari saham yang ditawarkan dalam Penawaran Umum, atau sebanyak 23.771.900 saham.

Perseroan secara bersamaan juga menerbitkan 771,23 juta Waran Seri I yang diberikan secara cuma-cuma sebagai insentif bagi para pemegang saham baru. Setiap pemegang 10 saham baru berhak memperoleh 3 Waran Seri I, dengan setiap 1 Waran Seri I memberikan hak kepada pemegangnya untuk membeli 1 saham baru perseroan yang dikeluarkan dalam portepel.

Dana yang diperoleh dari hasil pelaksanaan Waran Seri I sekitar 88,88 persen akan diberikan kepada perusahaan anak, yaitu VMR, untuk belanja modal dan modal kerja. Lalu, sisanya akan digunakan oleh perseroan untuk belanja modal dan modal kerja.

Cek Berita dan Artikel yang lain di Google News dan WA Channel