Bisnis.com, JAKARTA - Pada 2021 mendatang, Pefindo memperkirakan jumlah penerbitan surat utang korporasi akan lebih tinggi dibandingkan dengan tahun ini, yakni berkisar antara Rp122 triliun hingga Rp159 triliun.

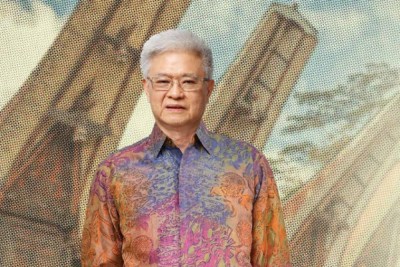

Direktur Utama Pefindo Salyadi Saputra optimistis setidaknya batas bawah proyeksi tersebut dapat terealisasi tahun depan. Pasalnya, nilai surat utang korporasi yang akan jatuh tempo pada 2021 terbilang besar yakni Rp121,9 triliun.

“Kalau mengandalkan yang mau refinancing saja itu udah sekitar Rp120 triliun sendiri,” kata Salyadi dalam paparannya di acara Media Forum Pefindo yang diadakan secara daring, Kamis (17/12/2020)

Berdasarkan data Kustodian Sental Efek Indonesia (KSEI) yang diolah Pefindo, nilai obligasi yang jatuh tempo pada 2021 mendatang paling besar di kuartal III/2020, yakni mencapai Rp38,1 triliun.

Kemudian terbesar kedua ada di kuartal II/2020 yaitu Rp31,7 triliun, lalu di kuartal IV/2020 sebesar Rp29,6 triliun. Sementara untuk kuartal pertama tahun depan paling kecil yakni Rp22,5 triliun.

Kendati demikian, Salyadi mengatakan masih ada tantangan yang dihadapi para penerbit surat utang korporasi tahun depan, yakni bagaimana potensi penyerapan di pasar, khususnya bagi surat utang korporasi dengan rating yang tak terlalu tinggi.

Baca Juga

“Demand-nya masih selektif walaupun sekarang suplainya mulai banyak, yang paling menentukan bagaimana appetite para investor ini masuk ke corporate bond, juga untuk perusahaan yang ratingnya tak terlalu tinggi sudah bisa masuk lagi atau belum,” tuturnya.

Kendati demikian, Salyadi menyebut ada hal yang dapat menjadi katalis positif yakni tren suku bunga yang masih rendah. Seperti diketahui, Bank Indonesia memutuskan untuk tetap mempertahankan BI 7 Days Reverse Repo Rate di level 3,75 persen.

Salyadi menilai dengan langgengnya tren suku bunga acuan yang rendah akan membuat investor mencari alternatif investasi yang menawarkan imbal hasil lebih kompetitif dibandingkan deposito dan salah satunya adalah surat utang.

“Tapi kembali lagi kalau dari emiten yang ratingnya bagus-bagus mungkin mereka akan mau, tapi kalau mereka masuk ke BBB category mungkin masih akan sulit,” pungkasnya.

Cek Berita dan Artikel yang lain di Google News dan WA Channel