Bisnis.com, JAKARTA - Calon emiten perkebunan kelapa sawit PT FAP Agri bakal melakukan initial public offering (IPO) di Bursa Efek Indonesia (BEI) pada 4 Januari 2021.

Dalam keterbukaan informasi di Kustodian Sentral Efek Indonesia (KSEI), disebutkan masa penawaran umum saham FAP Agri pada 21-23 Desember 2020. Tanggal penjatahan 29 Desember 2020, distribusi saham elektronik dan pengembalian uang pemesanan pada 30 Desember 2020.

Tanggal pencatatan di BEI pada 4 Januari 2020. Nilai nominal saham Rp1.000 dan harga penawaran saham Rp1.840. Jumlah saham yang ditawarkan 544.411.800 atau 544,41 juta saham. Dengan demikian, FAP Agri berpotensi meraih dana IPO Rp1 triliun.

"Penjamin pelaksana emisi efek adalah PT BCA Sekuritas," papar KSEI, Jumat (18/12/2020).

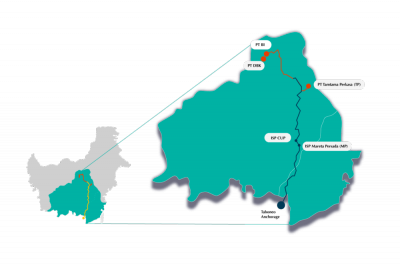

Dalam situs resmi perseroan, sejarah FAP Agri mulai beroperasi pertama kali pada tahun 1994. Tonggak sejarah yang dimulai di Kalimantan Utara (dulu adalah Kalimantan Timur) dan terus berkembang hingga total penguasaan lahan saat ini lebih dari 110.000 hektare (ha).

Operasional FAP Agri membentang di Kalimantan Utara, Kalimantan Timur, dan Riau, yang mencakup kedalam 10 entitas anak perusahaan, 5 pabrik Kelapa Sawit (PKS) dengan kapasitas total lebih dari 200 ton Per Jam, dan 1 pabrik pengolahan kernel (Kernell Crushing Plant).

Baca Juga

Sementara itu, Bursa Efek Indonesia telah mengantongi 20 perusahaan dalam daftar tunggu yang akan melakukan penawaran umum saham perdana (initial public offering/IPO).

Perinciannya, sebanyak 3 perusahaan berasal dari sektor perdagangan, jasa, dan investasi; 2 perusahaan dari sektor properti, real estat, dan konstruksi bangunan; 2 perusahaan dari sektor industri barang konsumer.

Selanjutnya 2 perusahaan dari sektor pertanian, dan masing-masing 1 perusahaan dari sektor aneka industri dan keuangan.

“Kemajuan terkini, 11 di antaranya diprediksi akan melakukan IPO pada bulan Desember 2020,” kata Direktur Penilaian Perusahaan Bursa Efek Indonesia I Gede Nyoman Yetna, Rabu (2/12/2020).

Dari 11 perusahaan yang siap go public bulan ini, sebanyak 3 perusahaan merupakan korporasi dengan aset skala menengah atau antara Rp50 miliar hingga Rp250 miliar.

Sementara 8 perusahaan lainnya memiliki aset skala besar atau di atas Rp250 miliar.

Cek Berita dan Artikel yang lain di Google News dan WA Channel