Bisnis.com,JAKARTA — Pemangkasan suku bunga acuan dinilai akan menjadi pemantik penerbitan obligasi korporasi seiring dengan turunnya biaya dana atau cost of fund.

Rapat Dewan Gubernur (RDG) Bank Indonesia (BI) pada 18-19 November 2020 memutuskan untuk menurunkan suku bunga BI 7-Day Reverse Repo Rate (BI7DRR) sebesar 25 basis poin menjadi 3,75 persen yang diumumkan pada Kamis (19/11/2020). Tingkat bunga acuan ini merupakan yang terendah sepanjang sejarah.

Berdasarkan data Bloomberg, imbal hasil atau yield surat utang negara (SUN) tenor 10 tahun Indonesia parkir di level 6,193 persen pada Jumat (20/11/2020) pukul 17:00 WIB. Posisi itu naik dari 6,149 persen pada akhir sesi Kamis (19/11/2020).

Kenaikan yield tidak hanya terjadi untuk SUN tenor 10 tahun Indonesia. Data Bloomberg juga menunjukkan terjadi kenaikan yield untuk SUN tenor 5 tahun.

Head of Fixed Income Research Mandiri Sekuritas Handy Yunianto melihat masih ada potensi penurunan yield SUN. Kondisi itu menurutnya akan berlangsung sampai dengan kuartal I/2021.

“Katalis positif dari foreign inflows dan juga support dari onshore investor seiring dengan penurunan suku bunga BI rate karena inflasi yang relatif masih rendah dan rupiah yang stabil karena perbaikan angka current account deficit dan balance of payment data,” ujarnya kepada Bisnis, Jumat (20/11/2020).

Baca Juga

Handy mengatakan fair yield SUN masih murah secara valuasi. Kondisi itu seiring dengan stabilitas US Treasury yield dan perbaikan credit default swap (CDS).

“Dengan ekspektasi yield SUN turun, potensi cost of fund issuances obligasi korporasi juga bisa turun sehingga bisa memicu potensi penerbitan obligasi lebih banyak ke depannya,” paparnya.

Bursa Efek Indonesia (BEI) mencatat sebanyak 148 penerbitan efek baru sampai dengan Kamis (19/11/2020). Jumlah itu terdiri atas 46 saham, 94 obligasi atau sukuk, 7 exchange traded fund (ETF), dan 1 efek beragun aset (EBA).

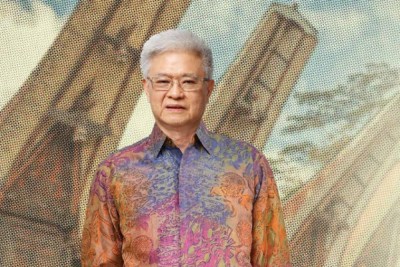

Direktur Penilaian Perusahaan Bursa Efek Indonesia (BEI) I Gede Nyoman Yetna Setya mengatakan terdapat 10 penerbit yang akan emisi 11 obligasi atau sukuk berada dalam pipeline BEI. Satu di antaranya merupakan calon perusahaan tercatat obligasi baru serta tiga ETF dalam pipeline bursa.

Cek Berita dan Artikel yang lain di Google News dan WA Channel