Bisnis.com, JAKARTA - Perjalanan panjang Argentina dalam upaya restrukturisasi utang senilai US$65 miliar setelah mengalami gagal bayar tidak kunjung menemui tujuan akhirnya.

Hingga saat ini, Argentina masih terus melakukan pembicaraan dengan dua kelompok kreditur besar. Keduanya adalah The Ad Hoc Bondholder Group, yang terdiri dari sejumlah perusahaan investasi ternama seperti BlackRock, AllianceBernstein, dan Fidelity serta Exchange Bondholder Group.

Negosiasi ini bahkan juga melibatkan pemerintah negara lain untuk turun tangan demi mencapai kata sepakat. Presiden Meksiko, Andres Manuel Lopez Obrador, bertindak sebagai mediator antara Fernandez dengan perwakilan BlackRock Inc., Larry Fink. Lopez Obrador mengatakan keterlibatannya dalam negosiasi tersebut adalah permintaan dari Fernandez.

“Ia (Fernandez) mengetahui saya memiliki hubungan baik dengan Fink. Terkadang negosiasi seperti ini akan berdampak pada stabilitas ekonomi di negara lain atau bahkan dunia,” ujarnya dikutip dari Bloomberg, Senin (29/6/2020).

Harapan kreditur mendapatkan kembali uangnya sebenarnya sudah tipis sejak Presiden Argentina saat ini, Alberto Fernandez memenangkan pemilu pada Oktober 2019 lalu. Fernandez menyatakan tidak akan mampu memenuhi kewajiban kreditur sejak awal dirinya dilantik.

Fernandez mengatakan, perekonomian Argentina masih terseok-seok membuat Negeri Tango itu belum bisa menyisihkan anggaran untuk membayar utang.

Baca Juga

Selain itu, pemerintahannya juga fokus meningkatkan belanja di sektor kesehatan. Sebagian anggaran juga dialokasikan untuk bantuan tunai bagi masyarakat Argentina yang terdampak lonjakan inflasi dan peningkatan kemiskinan.

Tenggat waktu pembahasan restrukturisasi ini juga telah beberapa kali diperpanjang oleh Fernandez. Pada awal tahun ini, ia mengatakan pembicaraan ini sudah mencapai kata sepakat pada 31 Maret 2020.

“Kami telah menyiapkan rencana sedemikian rupa hingga 31 Maret, karena akan ada utang dalam jumlah besar yang jatuh tempo pada periode tersebut,” ujarnya kala itu.

Batas waktu tersebut kemudian kembali diperpanjang hingga 8 Mei 2020. Ketika pemerintahan Argentina dan para kreditur tak kunjung mencapai kata sepakat, tenggat waktu pun kembali diperpanjang masing-masing pada 12 Juni, 19 Juni, dan pada akhirnya hingga 24 Juli mendatang.

Pembahasan tersebut pada akhirnya menemukan sedikit titik terang. Pada 25 Juni lalu, Menteri Perekonomian Argentina Martin Guzman mengatakan pihaknya telah mencapai kesepahaman dengan salah satu grup kreditur. Meski demikian, hal ini bukan berarti kedua pihak telah mencapai kesepakatan secara formal.

“Kami sedang dalam pembahasan dengan dua kelompok besar, dan telah mencapai kesepahaman pada beberapa isu penting dengan salah satu grup itu,” jelasnya.

Restrukturisasi utang ini bukan yang pertama kali terjadi di Argentina. Pada 2001, Argentina gagal membayar utang senilai hampir US$100 miliar. Saat itu, Argentina benar-benar tidak punya dana buat membayar kupon obligasi.

Proses ini akhirnya dimulai pada 2005, mencakup 76 persen dari obligasi yang gagal dibayar, sekitar US$62,5 miliar. Argentina mengajukan diskon pokok pinjaman 25-30 persen.

Gagal bayar ini kembali terjadi pada 2014. Dilansir dari BBC.com, para pemegang obligasi menuntut pembayaran penuh sebesar US$1,3 miliar atau 766 juta Poundsterling.

Kala itu, Presiden Cristina Fernandez de Kirchner menuduh para pemegang obligasi memanfaatkan kondisi Argentina yang tengah terpuruk untuk meraup keuntungan.

Empat Masalah Utama

Alotnya negosiasi utang tersebut terbagi menjadi empat isu utama. Pertama adalah nilai obligasi. Pemerintah Argentina menawarkan pembayaran kupon sebesar 0,125 persen pada tahun depan dan akan menurunkan seluruh nominal haircut obligasi menjadi tiga persen, dari sebelumnya lima hingga tujuh persen.

Namun, The Exchange Bondholder group dan Ad Hoc group meminta pemerintah untuk membayarkan kupon obligasi denominasi dolar AS tersebut sebesar 0,75 persen dan menghilangkan klausul pemotongan nominal haircut yang diberikan Argentina. Proposal ini setara dengan upaya pengurangan utang Argentina sebesar US$40 miliar dalam 9 tahun ke depan.

Masalah kedua adalah bunga yang masih harus dibayar. Pada negosiasi sebelumnya, pemerintah Argentina menawarkan pembayaran dalam bentuk obligasi yang akan jatuh tempo pada 2030. Obligasi ini nantinya memiliki imbal hasil sebesar 1 persen yang akan mulai dibayarkan pada 2021. Adapun, nilai nominal obligasi (principal) akan dimulai pada 2026.

Hal ini kemudian ditentang oleh kedua kelompok utama kreditur yang meminta pembayaran bunga tersebut dilakukan secara tunai pada waktu yang ditentukan. Sementara sisa bunga tersebut dibayarkan melalui penerbitan obligasi baru berdenominasi dolar AS dengan kupon empat persen yang jatuh tempo pada 2023 dan mulai dibayarkan pada 2021.

Penerbitan obligasi baru tersebut juga menimbulkan pembahasan lain, yakni dasar hukum. The Ad Hoc Group meminta seluruh penerbitan obligasi baru berlandaskan pada peraturan restrukturisasi tahun 2005.

Pada peraturan itu, obligasi yang diterbitkan dibawah tahun 2005 memerlukan 85 persen suara dari pemegang obligasi untuk menyetujui adanya restrukturisasi. Sementara iu, peraturan restrukturisasi baru yang disahkan pada 2016 menyatakan restrukturisasi dapat dilakukan dengan persetujuan dua pertiga atau 75 persen dari para pemegang obligasi.

Di sisi lain, pemerintah Argentina menyatakan kesediaannya untuk menerapkan dasar hukum peraturan tahun 2005 untuk obligasi terbitan dibawah tahun tersebut. Namun, mereka enggan memberlakukan aturan itu pada surat utang yang diterbitkan setelah tahun 2016.

Faktor keempat yang menghambat tercapainya kesepakatan pada negosiasi ini adalah bentuk insentif yang diberikan. The Exchange Bondholder group dan Ad Hoc group meminta insentif yang terikat pada produk domestik bruto (PDB) Argentina untuk kreditur yang menerima obligasi tahun 2036, 2038, dan 2045. Nilai PDB tersebut akan dihitung oleh International Monetary Fund (IMF).

Insentif berbasis PDB ini juga memiliki kekurangan tersendiri. Pada masa pemerintahan Presiden Cristina Fernández de Kirchner, Argentina dituduh memanipulasi data PDB untuk menunda pembayaran obligasi yang ternyata mendatangkan return yang cukup baik bagi Investor.

Sementara itu, Argentina menawarkan insentif dalam bentuk berbeda. Pemanis ini akan didasarkan pada hasil ekspor Argentina dan akan membayarkan kupon hingga 0,75 persen dari 2026 hingga 2026. Adapun data ekspor yang digunakan berasal dari otoritas pajak Argentina, AFIP.

Head of Latin American Fixed Income Strategy di Amherst Pierpont Securities Siobhan Morden mengakui proposal yang diberikan Argentina cukup potensial. Di atas kertas, Morden menilai insentif berbasis ekspor cukup atraktif di mata kreditur.

“Namun, secara praktik, mereka akan menghadapi risiko manipulasi data dan juga permasalahan hukum,” kata Morden dikutip dari Bloomberg.

Sementara itu, IMF juga mendukung proposal Argentina. Dalam pernyataan yang dirilis 1 Juni 2020 , disebutkan, Argentina memiliki sedikit ruang untuk memperbaiki pengelolaan utangnya. Apabila proposal diterima kreditur, Argentina berada di jalur yang tepat untuk mengelola utang secara berkelanjutan.

"Proposal restrukturisasi utang yang direvisi otoritas Argentina akan konsisten dengan mengembalikan kesinambungan utang dengan probabilitas tinggi," demikian kutipan laporan IMF.

Dennis Hranitzky, penasihat hukum kelompok kreditur mengatakan, pemegang obligasi telah menunjukkan banyak fleksibilitas dan menawarkan keberlanjutan kepada Argentina.

"Semuanya benar-benar tergantung pada keseriusan Argentina dalam menyelesaikan ini,” ujarnya dikutip dari Aljazeera.

Pelajaran Bagi Indonesia

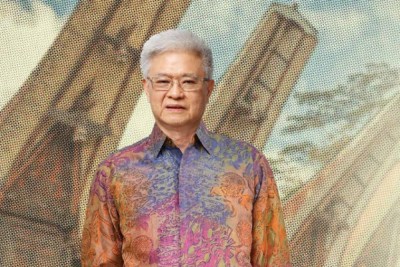

Permasalahan utang Argentina dapat dijadikan pelajaran oleh Indonesia. Associate Director Fixed Income Anugerah Sekuritas Ramdhan Ario Maruto mengatakan, di tengah kondisi sekarang, pemerintah perlu memperkuat pengelolaan utangnya.

“Pada masa pandemi seperti sekarang, pembiayaan utang akan naik, tetapi produk domestik bruto (PDB) akan sulit digenjot,” katanya saat dihubungi Bisnis pada Senin (29/6/2020).

Ramdhan mengatakan, utang yang didapat dari obligasi negara harus dimanfaatkan secara optimal. Dengan penerimaan jangka pendek yang pasti menurun, penggunaan utang harus dapat memacu kegiatan perekonomian secara berkelanjutan.

Ia menambahkan, pengelolaan utang Indonesia sebenarnya sudah lebih baik dibandingkan sejumlah negara seperti AS, Jepang, dan lainnya. Hal tersebut terlihat dari rasio utang terhadap PDB yang selalu dijaga pada kisaran 30 persen.

“Rasio kita juga selalu dijaga dibawah batas maksimal 60 persen sesuai dengan Undang-Undang Keuangan Negara Nomor 17 Tahun 2003. Masalah utang yang menimpa Argentina itu muncul karena pengelolaan utang yang kurang baik dan kondisi perekonomian negara yang sudah lama bermasalah,” katanya.

Cek Berita dan Artikel yang lain di Google News dan WA Channel