Bisnis.com, JAKARTA — Sejumlah manajer investasi besar menerapkan strategi defensif untuk menjaga kinerja di tengah gejolak pasar saat ini.

Direktur Utama Mandiri Manajemen Investasi (MMI) Alvin Pattisahusiwa menyebut pihaknya memiliki strategi defensif-agresif dalam mempertahankan kinerja perseroan tahun ini. Menurutnya, kedua strategi tersebut akan digunakan sesuai momentum.

“Pada saat sekarang strategy akan lebih condong ke defensif. Sementara kami juga tetap mempersiapkan aggresive strategy pada waktu situasi Covid-19 ini mulai mereda,” ujarnya kepada Bisnis, Senin (18/5/2020).

Adapun dari sisi dana kelolaan, Alvin mengatakan bahwa sejauh ini MMI masih mengandalkan aset kelolaan yang berbasis suku bunga yaitu reksa dana pasar uang dan reksa dana terproteksi. Pasalnya, kedua jenis reksa dana tersebut cenderung tak terpengaruh pada perubahan nilai pasar.

"[Sebagai gambaran] pertumbuhan paling besar di bulan April kemaren adalah di reksa dana pasar uang,” imbuhnya.

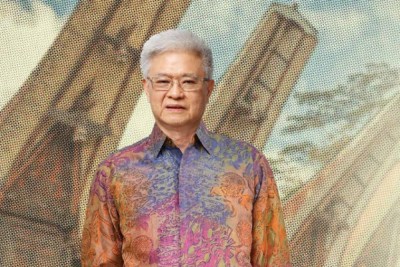

Pada kesempatan terpisah, Direktur Utama Danareksa Investment Management (DIM) Marsangap P Tamba juga menyatakan pihaknya mengambil strategi defensif dengan profil risiko yang lebih konservatif dalam mengatur alokasi dana kelolaan yang dipercayakan ke DIM.

Dia menuturkan akhir April 2020 ini perseroan menempatkan 62 persen dari dananya dalam instrumen berbasis suku bunga, sedangkan 30 persen lainnya dialokasikan ke instrumen investasi alternatif, dan hanya 8 persen yang diinvestasikan ke instrumen berbasis saham.

Baca Juga

“Dengan masih sulitnya menebak-nebak kemana arah ekonomi di saat ini, saya pikir strategi defensif masih sangat diperlukan,” ujarnya.

Untuk instrumen berbasis suku bunga, jelas Marsangap, sebagian besar dana DIM dialokasikan ke obligasi pemerintah, kemudian obligasi korporasi dengan rating minimal AA, MTN dengan rating BBB, dan sisanya mengalir ke saham privat, saham publik, serta deposito.

Sementara untuk yang berbasis saham, meski alokasinya tak besar, Marsangap mengatakan mereka juga bermain konservatif dengan berinvestasi hanya di saham-saham berkapitalisasi besar yang menjadi penghuni indeks LQ45 dengan mengecualikan saham perbankan.

Marsangap cukup optimistis strategi ini dapat mempertahankan kinerja perseroan. Apalagi sejak lama DIM memang termasuk manajer investasi yang konservatif dalam mengelola dana nasabah.

“Sikap konservatif terutama dalam risk management ini membuat kita bertahan di TOP 10 MI, bertahan dari tahun sebelumnya,” tukas dia.

Sementara itu, Chief Investment Strategist & Direktur PT Bahana TCW Investment Management Budi Hikmat mnenuturkan sebagai manajer investasi pihaknya memiliki preferensi pengelolaan aset untuk periode 6 bulan selama masa pandemi Covid-19 ini.

Alokasi aset tersebut dari yang paling besar hingga kecil, berturut-turut adalah aset berbasis obligasi, aset berbasis saham, dan aset berbasis pasar uang.

Alasannya, Budi melihat yield SBN bertenor 10 tahun yang saat ini berada di kisaran 8 persen menawarkan risiko dan hasil yang paling menarik. Apalagi volatilitas obligasi sebagai instrumen investasi relatif aman dan stabil.

“Saham juga masih menarik dengan valuasi PE 10,5x dengan PBV di level rendah yakni 1.12x. Tapi tetap memerhatikan volatilitas yang masih tinggi. Sementara untuk pasar uang sebagai capital preservation,” ujarnya.

Dari preferensi tersebut, Budi menyebut alokasi aset ideal untuk diterapkan dalam menghadapi pandemi COivd-19 adalah obligasi 50 persen (rentang 40-60 persen), saham 25 persen (rentang 20-30 persen), dan pasar uang 25 persen (rentang 20-30 persen).

Cek Berita dan Artikel yang lain di Google News dan WA Channel