Bisnis.com, JAKARTA - PT Bali Towerindo Tbk. menawarkan obligasi untuk program penawaran umum berkelanjutan I tahap I tahun 2020 senilai Rp800 miliar. Berikut perinciannya.

Dikutip dari prospektus yang dirilis perusahaan pada Senin (27/1/2020), emiten berkode saham BALI itu mulai melakukan penawaran awal pada hari ini hingga 13 Februari 2020. BALI menargetkan penggalangan dana senilai Rp1,6 triliun melalui program penawaran umum berkelanjutan I. Adapun, pada penawaran kali ini, BALI merilis obligasi berkelanjutan dengan nilai Rp800 miliar.

Surat utang yang diterbitkan itu terdiri dari dua seri dengan tenor masing-masing 3 tahun dan 5 tahun. Kendati demikian, perseroan belum merilis kupon yang akan ditawarkan kepada investor.

Perseroan mendapatkan peringkan A dari Fitch Rating, lembaga pemeringkat utang internasional. Dalam penawaran surat utangnya, perseroan melibatkan PT Indonesia Infrastructure Finance (IIF) yang bertugas memberikan garansi terhadap 50% dari jumlah pokok Obligasi Berkelanjutan I Bali Tower Tahap I Tahun 2020 Seri A dan Seri B yang terutang dengan nilai maksimum Rp400 miliar.

Selain itu, sebagai penjamin pelaksana emisi efek dan penjamin emisi efek yakni PT Mandiri Sekuritas, PT Sinar Mas Sekuritas dan PT Trimegah Sekuritas. Lalu, PT Bank Bukopin Tbk. berperan sebagai wali amanat.

Emiten di bidang sewa menara telekomunikasi itu akan menggunakan dana segar untuk beberapa hal. Pertama, pembayaran sejumlah utang dengan porsi 80% dari dana yang dihimpun.

Beberapa utang yang akan dibayarkan yakni pelunasan utang Rp173,95 miliar kepada Bank Mandiri. Lalu, utang kepada Bank Sinar Mas senilai Rp159,22 miliar atau 64% dari total utang Rp247, 83 miliar dan pelunasan utang Rp306,82 miliar.

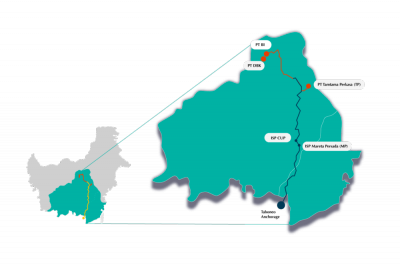

Kedua, porsi 15% dari hasil penggalangan dana akan digunakan untuk investasi pembangunan tiang microcell dan jaringan serat optik penghubungnya serta investasi pembangunan dan perluasan jaringan FTTX pada segmen korporasi dan ritel.

Berikut tanggal rinci penawaran obligasinya.

Masa Penawaran Awal: 27 Januari - 13 Februari 2020

Perkiraan Tanggal Efektif : 21 Februari 2020

Perkiraan Masa Penawaran Umum : 24 - 25 Februari 2020

Perkiraan Tanggal Penjatahan : 26 Februari 2020

Cek Berita dan Artikel yang lain di Google News dan WA Channel